Pronóstico de acciones de Boeing: fin de consolidación de varios años y nuevos objetivos

El sólido informe del cuarto trimestre de 2025 de Boeing confirmó el cambio de la empresa de crisis a recuperación, aunque su alta valoración y carga de deuda siguen presentando riesgos. La perspectiva técnica sugiere un impulso potencialmente significativo para las acciones de BA en 2026, si se superan niveles clave.

El informe de The Boeing Company (NYSE: BA) superó las expectativas, con ingresos que aumentaron un 57% hasta 23.95 mil millones de USD, marcando los mayores ingresos trimestrales desde 2018. La empresa volvió a la rentabilidad tras varios años de pérdidas, registrando un beneficio superior a 8 mil millones de USD y un BPA no GAAP de alrededor de 9.92 USD. En contraste, los analistas esperaban una pérdida por acción.

Este crecimiento estuvo impulsado por un aumento significativo en las entregas de aviones comerciales: 160 unidades en el trimestre y 600 en el año. Boeing también recibió una contribución sustancial y puntual al beneficio por la venta de parte de su negocio de Digital Aviation Solutions, lo que impulsó los resultados generales, junto con un flujo de caja libre positivo, algo que no ocurría desde hace mucho tiempo.

La dirección está enfocada en seguir fortaleciendo la resiliencia operativa en 2026, esperando un flujo de caja libre positivo de 1–3 mil millones de USD, un crecimiento continuo en las entregas y la finalización de nuevos programas de certificación de modelos, lo que debería ayudar a la empresa a completar plenamente su recuperación.

Este artículo revisa The Boeing Company, describiendo sus fuentes de ingresos y resumiendo su desempeño trimestral. Además, proporciona análisis técnico y fundamental de BA, que forma la base del pronóstico de acciones de Boeing para el año calendario 2026.

Acerca de The Boeing Company

The Boeing Company es una de las mayores empresas aeroespaciales y de defensa del mundo. Fue fundada el 15 de julio de 1916 por William Boeing en Seattle, Washington. La compañía se dedica al diseño, fabricación y venta de aviones comerciales, equipos militares, satélites, sistemas de misiles y tecnología espacial. Además, Boeing ofrece servicios de soporte y soluciones financieras.

La oferta pública inicial (IPO) de Boeing tuvo lugar en 1962, y la compañía cotiza en la Bolsa de Nueva York bajo el símbolo BA.

Imagen del nombre de The Boeing CompanyPrincipales fuentes de ingresos de The Boeing Company

The Boeing Company genera ingresos de las siguientes fuentes:

- Aviones Comerciales (BCA): fabricación y venta de aviones comerciales, incluidos los modelos 737, 767, 777 y 787 Dreamliner. Este es el segmento con mayores ingresos, pero también el más sensible a las fluctuaciones de la demanda del mercado, el escrutinio regulatorio y los riesgos técnicos. Boeing trabaja activamente para recuperar su posición tras la suspensión anterior de entregas del 737 MAX

- Defensa, Espacio y Seguridad (BDS): incluye aeronaves militares, drones, sistemas satelitales, misiles y equipos para la NASA. Este segmento proporciona ingresos estables a través de contratos a largo plazo con el gobierno de EE. UU. y naciones aliadas

- Servicios Globales (BGS): servicios de postventa, mantenimiento, capacitación de personal, suministro de repuestos, soluciones digitales y logística. Esta división respalda a la base de clientes de Boeing en los sectores civil y de defensa, generando beneficios estables y altos márgenes

- Boeing Capital Corporation (BCC): servicios financieros, incluyendo leasing y financiación para clientes. Este segmento ayuda a financiar la compra de aeronaves, especialmente en períodos de incertidumbre económica

Situación financiera de The Boeing Company y principales factores de riesgo

Boeing cerró 2024 con ingresos de 66.5 mil millones USD, una caída del 14% respecto al año anterior. La pérdida neta alcanzó los 11.8 mil millones USD, significativamente mayor que la pérdida de 2.2 mil millones USD registrada en 2023. El flujo de caja operativo negativo ascendió a 12.1 mil millones USD, subrayando la severa presión financiera. A pesar de ello, la cartera de pedidos de la compañía sigue siendo sustancial —alrededor de 521 mil millones USD, incluyendo más de 5,500 pedidos de aviones comerciales— lo que señala una demanda sostenida a largo plazo.

Una serie de factores negativos afectaron el desempeño financiero de Boeing en 2024. Entre ellos, una huelga del sindicato IAM (International Association of Machinists and Aerospace Workers) que detuvo la producción de los modelos 737, 767 y 777/777X, impactando significativamente las entregas. La compañía también incurrió en elevados costos de reestructuración, incluyendo recortes de personal y reorganización interna. En el segmento de defensa, gastos adicionales en varios contratos redujeron aún más la rentabilidad y erosionaron los márgenes.

Al final de 2024, Boeing contaba con aproximadamente 26.3 mil millones USD en efectivo y valores negociables. Sin embargo, los elevados niveles de deuda y el flujo de caja libre negativo representan un riesgo para su estabilidad financiera. Si esta situación persiste, podría afectar la calificación crediticia de Boeing y su capacidad de financiar programas futuros.

A pesar de las dificultades, la dirección de Boeing está tomando medidas activas para estabilizar las operaciones. La producción de modelos clave de aeronaves se reanudó tras el fin de la huelga, se están realizando esfuerzos para reducir costos y mejorar la eficiencia operativa, y se presta especial atención a mejorar el control de calidad y la seguridad del producto —factores críticos para recuperar la confianza de los clientes y reguladores.

Al mismo tiempo, la gran cartera de pedidos, los contratos gubernamentales y la posible recuperación de la división comercial ofrecen una base para un retorno gradual a la estabilidad.

Resultados financieros del primer trimestre de 2025 de The Boeing Company

El 23 de abril, The Boeing Company publicó su informe de resultados del primer trimestre de 2025, superando las expectativas de los analistas. A continuación, las cifras clave:

- Ingresos totales: 19.49 mil millones USD (+18%)

- Pérdida neta: 31 millones USD (comparado con 355 millones USD en el primer trimestre de 2024)

- Pérdida por acción: 0.49 USD (comparado con 1.13 USD en el primer trimestre de 2024)

- Margen operativo: 2.4% (comparado con -0.5% en el primer trimestre de 2024)

- Flujo de caja libre: -2.3 mil millones USD (comparado con -3.9 mil millones USD en el primer trimestre de 2024)

- Entregas de aeronaves: 130 unidades (+57%)

Ingresos por segmento:

- Ingresos por venta de aeronaves: 16.14 mil millones USD (+21%)

- Ingresos por servicios: 3.34 mil millones USD (+1%)

- Aviones comerciales: 8.14 mil millones USD (+75%)

- Defensa, espacio y seguridad: 6.26 mil millones USD (−9%)

- Servicios globales: 5.06 mil millones USD (sin cambios)

El informe del primer trimestre de 2025 de Boeing reflejó un optimismo cauteloso respecto a la recuperación del gigante de la aviación. La empresa reportó una pérdida ajustada por acción de 0.49 USD, significativamente mejor que las previsiones de los analistas que anticipaban una pérdida de 1.24 USD, lo que destaca la efectividad de las medidas introducidas por el CEO Kelly Ortberg.

El notable incremento del 57 % interanual en entregas de aeronaves comerciales, incluyendo el 737 MAX, demostró una resiliencia operativa a pesar de los desafíos enfrentados en 2024 relacionados con huelgas y cuestiones regulatorias. El programa del 737 MAX fue aumentando gradualmente su producción, con planes de alcanzar las 38 aeronaves por mes hacia fin de año.

La cartera de pedidos creció hasta los 545 mil millones USD, cubriendo más de 5,600 aeronaves, proporcionando una base sólida para los ingresos futuros. En cuanto al flujo de caja, Boeing presentó una salida menor a la esperada, y la previsión de Ortberg de lograr flujo de caja positivo en el segundo trimestre de 2025 reflejó objetivos ambiciosos. La venta de su división Jeppesen a Thoma Bravo por 10.55 mil millones USD evidenció un enfoque estratégico en la optimización de activos y el fortalecimiento de la posición financiera de la empresa.

A pesar de estos avances, Boeing siguió enfrentando varios desafíos. Las tensiones comerciales entre EE. UU. y China llevaron a aerolíneas chinas a suspender la aceptación de aeronaves Boeing, obligando a la empresa a redirigir entregas hacia otros mercados. También se esperaba una audiencia judicial en junio relacionada con cargos de fraude vinculados al gobierno de EE. UU. y los accidentes del 737 MAX.

Tras la publicación de resultados, el precio de las acciones de Boeing subió un 6 %, aunque sigue acumulando una caída del 9 % en lo que va del año debido a presiones regulatorias y geopolíticas.

El factor clave seguía siendo la capacidad de Ortberg para implementar reformas internas y restaurar la confianza de los inversores.

Resultados financieros de The Boeing Company – Q2 2025

The Boeing Company publicó sus resultados del segundo trimestre de 2025 el 29 de julio, superando una vez más las expectativas de los analistas. Las cifras clave son las siguientes:

- Ingresos: 22.75 mil millones USD (+35 %)

- Pérdida neta: 612 millones USD (vs. pérdida de 1.4 mil millones USD en Q2 2024)

- Pérdida por acción: 1.24 USD (vs. pérdida de 2.90 USD en Q2 2024)

- Margen operativo: –0.8 % (vs. –6.5 % en Q2 2024)

- Flujo de caja libre: –200 millones USD (vs. –4.3 mil millones USD en Q2 2024)

- Entregas de aeronaves: 150 unidades (+63 %)

Ingresos por segmento:

- Ventas de aeronaves comerciales: 19.12 mil millones USD (+41 %)

- Ingresos por servicios: 3.62 mil millones USD (+8 %)

- Aviones comerciales: 10.87 mil millones USD (+81 %)

- Defensa, Espacio y Seguridad: 6.61 mil millones USD (+10 %)

- Servicios Globales: 5.28 mil millones USD (+8 %)

En el segundo trimestre de 2025, Boeing demostró una mejora significativa en su rendimiento financiero. Los ingresos aumentaron un 35 % interanual hasta los 22.75 mil millones USD, superando las previsiones del mercado. La pérdida ajustada por acción se redujo a 1.24 USD desde los 2.90 USD del año anterior. El flujo de caja libre permaneció negativo en 200 millones USD, mientras que el flujo de caja operativo volvió a ser positivo con 200 millones USD. La cartera de pedidos total se amplió hasta aproximadamente 619 mil millones USD, cubriendo más de 5,900 aeronaves comerciales.

El segmento comercial fue el principal impulsor del crecimiento: Boeing entregó 150 aeronaves, un 63 % más que el año anterior. Los ingresos de esta división aumentaron un 81 % hasta los 10.87 mil millones USD. Sin embargo, la pérdida operativa fue de 557 millones USD y el margen operativo permaneció en terreno negativo con –5.1 %.

En la división de Defensa, Espacio y Seguridad, los ingresos aumentaron un 10 % hasta los 6.61 mil millones USD. Este segmento registró un beneficio operativo positivo de aproximadamente 110 millones USD, con un margen del 1.7 %.

Los ingresos por Servicios Globales aumentaron un 8 % hasta los 5.28 mil millones USD. El beneficio operativo alcanzó los 1.05 mil millones USD, con un margen justo por debajo del 20 %.

La empresa no solo mejoró sus resultados financieros, sino que también presentó previsiones alentadoras. Boeing espera lograr flujo de caja libre positivo para el cuarto trimestre de 2025 y un fortalecimiento significativo en 2026. Sus perspectivas para 2026 incluyen la entrega de más de 700 aeronaves, ingresos de aproximadamente 80 mil millones USD, un beneficio por acción cercano a 3.50 USD y flujo de caja libre en torno a 5.6 mil millones USD. Se prevé un retorno total a la rentabilidad para 2026, ya que se espera que las pérdidas operativas persistan durante 2025 a pesar de la mejora continua.

La reacción de los inversores fue mixta. El precio de las acciones de Boeing alcanzó un máximo de 52 semanas antes del informe, pero cayó un 4.4 % tras la publicación de resultados, a pesar de haber superado las expectativas. Esto puede reflejar una toma de beneficios tras el aumento del 88 % del precio de las acciones desde abril de 2025 y una actitud cautelosa ante los riesgos persistentes.

Aunque se espera que Boeing regrese a la rentabilidad y al flujo de caja positivo en 2026, las pérdidas y los desafíos operativos siguen presentes en 2025. Los inversores deben adoptar una visión equilibrada al considerar las acciones de Boeing, especialmente después del reciente repunte del 88 %. El valor podría ofrecer potencial a medio y largo plazo ligado a la recuperación de la empresa, en particular si el flujo de caja libre se vuelve positivo como está previsto.

Resultados financieros de The Boeing Company – Q3 2025

El 29 de octubre, The Boeing Company publicó su informe financiero del tercer trimestre de 2025. Las cifras clave, comparadas con el mismo periodo de 2024, son las siguientes:

- Ingresos: 23.27 mil millones de USD (+30%)

- Pérdida neta: 5.34 mil millones de USD (frente a una pérdida de 6.17 mil millones de USD en el Q3 2024)

- Pérdida por acción: 7.47 USD (frente a una pérdida de 10.44 USD en el Q3 2024)

- Margen operativo: –21.7% (frente a –33.6% en el Q3 2024)

- Flujo de caja libre: 240 millones de USD (frente a –1.96 mil millones de USD en el Q3 2024)

- Entregas de aviones: 160 unidades (+38%)

Ingresos por segmento:

- Venta de aviones comerciales: 19.64 mil millones de USD (+35%)

- Ingresos por servicios: 3.63 mil millones de USD (+10%)

- Commercial Airplanes: 11.09 mil millones de USD (+49%)

- Defense, Space & Security: 6.90 mil millones de USD (+25%)

- Global Services: 5.37 mil millones de USD (+10%)

El informe del Q3 2025 de Boeing fue mixto. La compañía superó las expectativas en ingresos, pero quedó muy por debajo en beneficios. Los ingresos aumentaron un 30% interanual hasta 23.3 mil millones de USD, impulsados por el incremento de las entregas hasta 160 aviones – el nivel más alto desde 2018. Sin embargo, la pérdida por acción se amplió a 7.47 USD debido a un cargo extraordinario de casi 4.9 mil millones de USD relacionado con el programa 777X. El retraso en las entregas de este avión hasta 2027 afectó a la rentabilidad, aunque el flujo de caja mejoró: el flujo de caja libre se volvió positivo por primera vez en años, alcanzando 240 millones de USD, frente a una pérdida de casi 2 mil millones de USD un año antes.

La dirección no proporcionó una previsión detallada para 2026, pero advirtió de que el próximo año será difícil, ya que el programa 777X seguirá consumiendo caja, con mejoras esperadas no antes de 2027–2028. Al mismo tiempo, los programas principales – 737, 787, Defense y Services – muestran un crecimiento constante, respaldado por una cartera de pedidos récord que supera los 600 mil millones de USD.

El principal problema del trimestre fue el retraso del 777X y la provisión asociada de 4.9 mil millones de USD, que lastró fuertemente los beneficios. En otras áreas, la compañía sigue mostrando una recuperación gradual: la producción del 737 se ha estabilizado en alrededor de 38 aviones al mes, la del 787 en aproximadamente siete, el negocio de Defensa ha vuelto a beneficios y el segmento de Services registró un crecimiento de dos dígitos. Sin embargo, persisten desafíos: continúan las huelgas laborales en determinadas plantas y las pérdidas heredadas del programa 777X siguen presentes.

La calidad de la producción está mejorando: el número de errores de fabricación y retrabajos ha disminuido entre un 60% y un 75%, los fuselajes de Spirit AeroSystems se han vuelto más uniformes y la compañía ha completado las modificaciones en los aviones 737 MAX más antiguos. No obstante, los reguladores siguen vigilantes. La FAA solo ha restaurado parcialmente su confianza y continúa manteniendo una supervisión estricta tras las infracciones del pasado.

En conjunto, Boeing está dando pasos hacia la estabilización, pero la confianza de los mercados y los reguladores sigue siendo limitada. Cualquier nuevo problema de calidad o retraso podría socavar rápidamente los efectos positivos del aumento de los ingresos y la mejora del flujo de caja.

Resultados financieros del Q4 2025 de The Boeing Company

The Boeing Company publicó sus resultados del Q4 2025 el 27 de enero. A continuación se presentan las cifras clave en comparación con el mismo periodo de 2024:

- Ingresos: 23.95 mil millones de USD (+57%)

- Beneficio neto: 8.22 mil millones de USD (en comparación con una pérdida de 3.86 mil millones de USD en el Q4 2024)

- Ganancias por acción (no GAAP): 9.92 USD (en comparación con una pérdida de 10.44 USD en el Q3 2024)

- Márgenes operativos: 35.6% (en comparación con -26.5% en el Q4 2024)

- Flujo de caja libre: 375 millones de USD (en comparación con -4.10 mil millones de USD en el Q3 2024)

- Entregas: 160 unidades (+181%)

Ingresos por segmento:

- Ventas de productos: 20.44 mil millones de USD (+72%)

- Ventas de servicios: 3.50 mil millones de USD (+5%)

- Aviones Comerciales: 11.38 mil millones de USD (+139%)

- Defensa, Espacio y Seguridad: 7.42 mil millones de USD (+37%)

- Servicios Globales: 5.21 mil millones de USD (+2%)

Boeing superó las expectativas del mercado, registrando un crecimiento significativo de ingresos y beneficios. Los ingresos alcanzaron 23.95 mil millones de USD, un aumento del 57% en comparación con el mismo trimestre del año pasado, superando ampliamente la previsión de los analistas de alrededor de 22.40 mil millones de USD. La empresa también informó ganancias por acción no GAAP de 9.92 USD, mientras que se esperaba una pérdida. Además, el flujo de caja libre ascendió a 0.38 mil millones de USD, volviéndose positivo por primera vez en un largo periodo, lo que también sorprendió a los analistas.

El principal motor del crecimiento fue un aumento en las entregas de aeronaves hasta 160 unidades, el mejor resultado para Boeing desde 2018, lo que contribuyó significativamente a un incremento interanual del 139% en los ingresos de aviones comerciales en comparación con el Q4 2024. Además, la venta exitosa del negocio digital de la empresa contribuyó de manera significativa al resultado final. Esto ayudó a mejorar los resultados operativos a pesar de los desafíos de rentabilidad en algunos segmentos del negocio.

Sin embargo, a pesar de estos éxitos, los resultados siguen dependiendo parcialmente de ingresos puntuales por la venta de activos digitales. Excluyendo esta operación, el beneficio operativo habría sido menor. Boeing aún enfrenta problemas con los márgenes operativos en sus segmentos comercial y de defensa, que siguen siendo un desafío significativo para la empresa.

La dirección de Boeing prevé una mejora continua en 2026, esperando un flujo de caja libre en el rango de 1–3 mil millones de USD, lo que indica una recuperación en curso. El enfoque estará en fortalecer la producción del 737 MAX, certificar y lanzar nuevos modelos como el 777X. La empresa también planea seguir reduciendo su carga de deuda y mejorando la eficiencia operativa, lo que debería contribuir a la estabilidad futura.

Análisis fundamental de The Boeing Company

A continuación se presenta el análisis fundamental de Boeing (BA) basado en los resultados del Q4 2025:

- Balance y liquidez: a partir del Q4 2025, Boeing tenía efectivo y equivalentes de efectivo de 10.92 mil millones de USD, lo que es menor que al comienzo del año (13.80 mil millones de USD). Esta disminución se debió a pagos de deuda y la adquisición de Spirit AeroSystems. Los pasivos a corto plazo totalizan 8.46 mil millones de USD y, con la mejora de la liquidez y de los flujos de caja, la empresa dispone de fondos suficientes para cubrir estas obligaciones.

- Flujo de caja y uso de fondos: en el Q4 2025, el flujo de caja operativo totalizó 1.33 mil millones de USD, una mejora significativa frente a la pérdida de 3.45 mil millones de USD en el Q4 2024. El flujo de caja libre (no GAAP) fue de 0.38 mil millones de USD, una cifra positiva para la empresa tras pérdidas significativas en periodos anteriores. Este beneficio de flujo de caja libre también contribuyó al aumento del efectivo.

- Carga de deuda y estructura de capital: la deuda total de la empresa al final del Q4 2025 se situó en 54.10 mil millones de USD, ligeramente por encima del nivel al comienzo del trimestre (53.40 mil millones de USD). Este aumento estuvo impulsado por la adquisición de Spirit AeroSystems. A pesar del aumento de la deuda, Boeing continúa manteniendo acceso a líneas de crédito por un total de 10 mil millones de USD, que aún no se han utilizado. La deuda neta (obligaciones netas tras deducir el efectivo) en el momento del informe fue de 45.90 mil millones de USD, lo que refleja una gestión de deuda más estable en comparación con periodos anteriores.

Análisis fundamental de Boeing – conclusión

Boeing reportó resultados financieros impresionantes en el Q4 2025, con un aumento del 57% en ingresos y un retorno a la rentabilidad, lo cual es particularmente significativo tras varios años de pérdidas. Sin embargo, los resultados dependieron parcialmente de un beneficio puntual por la venta de su negocio digital. La empresa tiene una deuda elevada, pero en las condiciones actuales está generando flujos de caja positivos y continúa mejorando la liquidez. Los problemas con los márgenes operativos en ciertos segmentos, como Aviones Comerciales y Defensa, requieren atención, pero en general, la estrategia de Boeing de aumentar las entregas de aeronaves y restaurar la producción parece estar teniendo éxito.

Los principales riesgos siguen vinculados a las altas obligaciones de deuda y a la inestabilidad en algunos programas, como el KC-46A y el 777X. No obstante, la empresa muestra un impulso positivo en su recuperación, lo que debería impulsar el crecimiento futuro.

Análisis de múltiplos clave para The Boeing Company

A continuación se presentan los múltiplos clave de valoración para The Boeing Company basados en los resultados del Q4 2025, calculados con un precio de la acción de 245 USD.

| Múltiplo | Lo que indica | Valor | Comentario |

|---|---|---|---|

| P/E (TTM) | El precio de 1 USD de beneficios de los últimos 12 meses | 205 | ⬤ La empresa acaba de volver a la rentabilidad, y la alta valoración refleja expectativas de una vuelta a la rentabilidad, por lo que sigue siendo alta.а береді. |

| P/S (TTM) | El precio de 1 USD de ingresos anuales | 2.15 | ⬤ Valoración moderada para una empresa madura. Boeing tiene una capitalización de mercado moderada en relación con sus ingresos, lo que indica expectativas normales del mercado de crecimiento. |

| EV/Sales (TTM) | Valor de empresa frente a ingresos, incluyendo la deuda | 2.29 | ⬤ Similar a P/S. Una valoración moderadamente alta para una empresa madura, pero es importante seguir cómo continúan creciendo los ingresos y la rentabilidad. |

| P/FCF (TTM) | El precio de 1 USD de flujo de caja libre | 512 | ⬤ Valoración muy alta en un contexto de flujo de caja libre débil. |

| FCF Yield (TTM) | Rentabilidad del flujo de caja libre para los accionistas | 0.2% | ⬤ Rentabilidad de FCF muy baja. |

| EV/EBITDA (TTM) | Valor de empresa frente a EBITDA | 27.9 | ⬤ Valoración alta, pero dentro de lo razonable para grandes empresas con perspectivas positivas. |

| EV/EBIT (TTM) | Valor de empresa frente a beneficio operativo | 36 | ⬤ Valoración alta, lo que sugiere que el mercado tiene fuertes expectativas sobre el beneficio operativo. Los riesgos incluyen la ausencia de crecimiento del EBIT. |

| P/B | Precio frente al valor contable | 35 | ⬤ Prima muy alta para una empresa con bajo patrimonio, lo que señala altas expectativas de crecimiento. |

| Net Debt/EBITDA | Carga de deuda en relación con el EBITDA | 5.9 | ⬤ Alta carga de deuda. |

| Interest Coverage (TTM) | Relación entre beneficio operativo y gasto por intereses | 5.2 | ⬤ La ratio está en una zona segura, pero se requiere un seguimiento continuo de los niveles de EBIT y de los gastos por intereses. Una reducción del EBIT o un aumento de las tasas podría empeorar la posición de la empresa. |

Análisis de múltiplos de valoración de Boeing Company – conclusión

Las acciones de Boeing cotizan con múltiplos altos, lo que señala fuertes expectativas sobre la rentabilidad y el crecimiento de la empresa. Sin embargo, el débil flujo de caja libre y los altos niveles de deuda introducen riesgos adicionales.

Las acciones del gigante aeroespacial podrían resultar atractivas para inversores dispuestos a asumir estos riesgos y que crean en el crecimiento continuo de la industria de la aviación y en la recuperación financiera de Boeing. Sin embargo, para inversores a medio plazo, las métricas actuales pueden sugerir sobrevaloración y un riesgo potencial de corrección si el crecimiento se desacelera o los problemas de flujo de caja se intensifican.

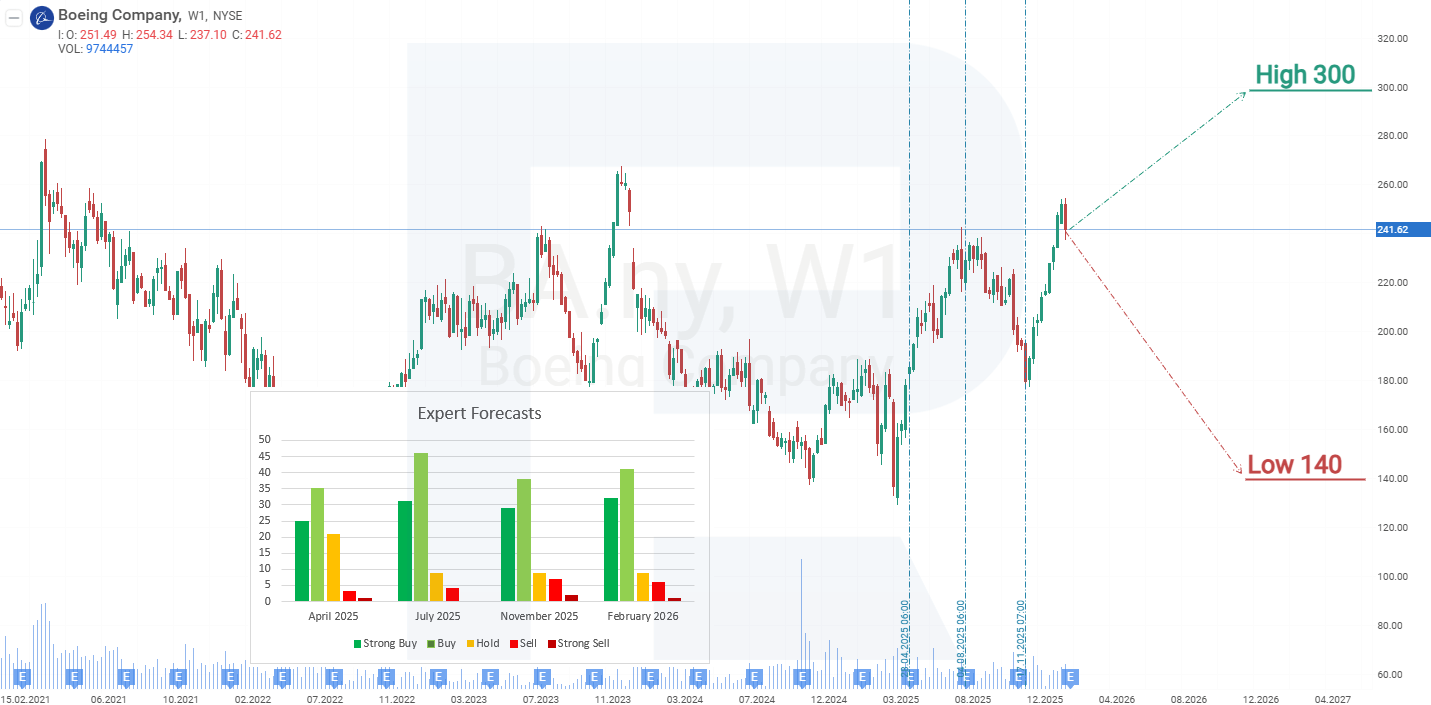

Pronósticos de expertos para las acciones de The Boeing Company

- Barchart: 20 de 28 analistas calificaron las acciones de Boeing Holdings como Strong Buy, 3 como Moderate Buy, 4 como Hold y 1 como Strong Sell. El objetivo de precio superior es 300 USD, con el límite inferior en 204 USD.

- MarketBeat: 19 de 26 analistas otorgaron a las acciones una calificación de Buy, 3 recomendaron Hold y 4 calificaron Sell. El objetivo de precio superior es 298 USD, con el límite inferior en 140 USD.

- TipRanks: 14 de 17 profesionales calificaron las acciones como Buy, 1 recomendó Hold y 1 calificó Sell. El objetivo de precio superior es 298 USD, con el límite inferior en 150 USD.

- Stock Analysis: 12 de 19 expertos calificaron las acciones como Strong Buy, 5 como Buy, 1 como Hold y 1 como Sell. El objetivo de precio superior es 298 USD, con el límite inferior en 140 USD.

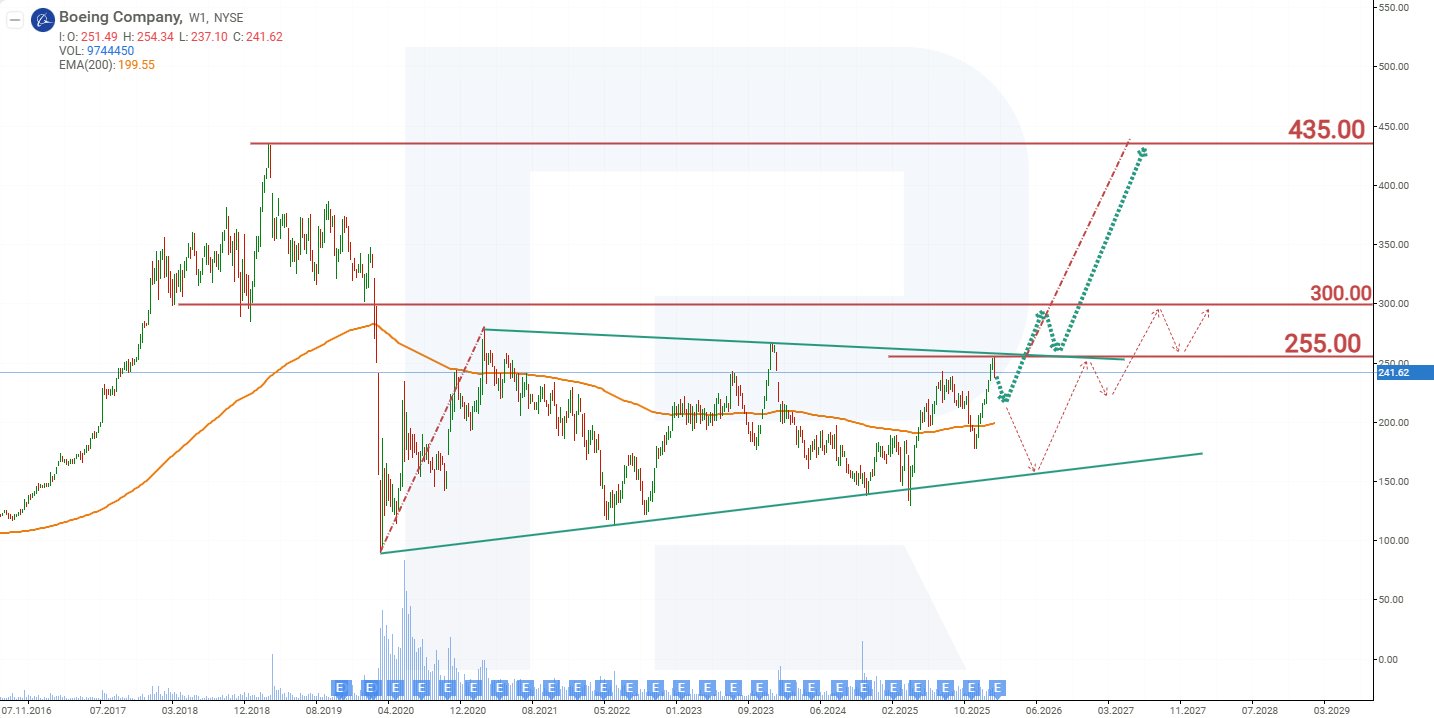

Pronóstico del precio de las acciones de The Boeing Company para 2026

De 2020 a 2026, el gráfico de las acciones de Boeing ha formado un patrón de Triángulo. Si hay una ruptura por encima de su límite superior, aumenta la probabilidad de un mayor crecimiento del precio en una magnitud aproximadamente igual a la altura del patrón. Basado en el desempeño actual de las acciones de Boeing, los posibles escenarios de precio para 2026 son los siguientes:

El pronóstico del escenario base para las acciones de BA sugiere una ruptura por encima del nivel de resistencia de 255 USD, señalando una ruptura por encima del límite superior del Triángulo. En este caso, se espera un crecimiento adicional del precio hacia un objetivo de 435 USD.

El pronóstico alternativo para las acciones de BA sugiere una prueba del límite inferior del Triángulo en 160 USD. Un rebote desde este nivel actuaría como catalizador para el crecimiento del precio hasta 255 USD. Si se supera este nivel de resistencia, el siguiente objetivo de crecimiento sería 300 USD.

Análisis y pronóstico de acciones de The Boeing Company para 2026Aviso legal: Este artículo ha sido traducido con la ayuda de herramientas de IA. Si bien se ha hecho todo lo posible para preservar su significado original, pueden existir algunas inexactitudes u omisiones. En caso de duda, consulte la fuente original en inglés.

Los pronósticos de los mercados financieros son la opinión personal de sus autores. El análisis actual no es una guía de trading. RoboForex no se hace responsable de los resultados que puedan ocurrir por utilizar las recomendaciones presentadas.