CrowdStrike mantiene un sólido rendimiento financiero, pero las acciones siguen sobrevaloradas

CrowdStrike Holdings reportó sólidos resultados para el Q3 del año fiscal 2026, superando las expectativas del mercado tanto en ingresos como en beneficios. La compañía continúa mostrando un crecimiento constante en los ingresos recurrentes anuales (ARR) y mantiene una alta rentabilidad; sin embargo, sus acciones parecen sobrevaloradas a los niveles de precio actuales.

CrowdStrike Holdings, Inc. (NASDAQ: CRWD) presentó sólidos resultados para el Q3 del año fiscal 2026 (el trimestre finalizó el 31 de octubre de 2025), ligeramente por encima de las expectativas del mercado. Los ingresos totalizaron alrededor de 1.23 mil millones de USD (+22% interanual), en comparación con las previsiones de los analistas de 1.21–1.22 mil millones de USD, mientras que las ganancias por acción (EPS) no GAAP alcanzaron 0.96 USD frente a expectativas de alrededor de 0.94 USD.

La compañía mantuvo una rentabilidad sólida: el beneficio neto no GAAP totalizó 245 millones de USD, y el margen operativo se mantuvo alrededor del 21%. El negocio de suscripción continúa formando el núcleo de su modelo: los ingresos recurrentes anuales (ARR) aumentaron a 4.92 mil millones de USD (+23% interanual), con nuevas incorporaciones de ARR de 265 millones de USD en el trimestre, marcando un nivel récord y destacando la robusta demanda de la plataforma Falcon y sus módulos complementarios.

Para el Q4 FY2026, la dirección espera ingresos de 1.29–1.30 mil millones de USD y EPS no GAAP de 1.09–1.11 USD. La guía para el año completo se ha elevado a ingresos de 4.80–4.81 mil millones de USD y EPS no GAAP de 3.70–3.72 USD, reflejando expectativas de crecimiento continuo de doble dígito y rentabilidad estable.

Este artículo examina CrowdStrike Holdings, su modelo de negocio, e incluye un análisis fundamental de los resultados de la compañía. También incluye un análisis técnico de las acciones de CRWD basado en la dinámica actual de precios, formando la base para la previsión del precio de las acciones de CrowdStrike Holdings para 2026.

Acerca de CrowdStrike Holdings, Inc.

CrowdStrike Holdings, Inc., fundada en 2011, es una empresa estadounidense de ciberseguridad especializada en soluciones basadas en la nube para proteger contra ciberataques, amenazas a la seguridad de la información y fraudes en el comercio electrónico.

El 12 de junio de 2019, CrowdStrike salió a bolsa en el NASDAQ bajo el símbolo CRWD. Ese mismo día, sus acciones subieron un 70%, cerrando en 58 USD.

Su producto insignia es la plataforma CrowdStrike Falcon, una solución de ciberseguridad en la nube que utiliza inteligencia artificial (IA), aprendizaje automático y análisis de macrodatos para detectar, neutralizar y prevenir amenazas en tiempo real.

Imagen del nombre de la empresa CrowdStrike Holdings, Inc.Segmentos clave del negocio de CrowdStrike Holdings, Inc.

Las líneas de negocio clave de CrowdStrike Holdings incluyen:

- Seguridad de endpoints: CrowdStrike Falcon proporciona seguridad para dispositivos electrónicos, incluyendo ordenadores, servidores y dispositivos móviles. Ayuda a detectar y prevenir intrusiones no autorizadas como virus, ransomware y otros programas maliciosos.

- Gestión y respuesta a incidentes: la empresa ofrece servicios de respuesta rápida a incidentes de seguridad e investigaciones detalladas de ciberataques. Esto permite a las organizaciones abordar las consecuencias de brechas de datos o compromisos en sus sistemas.

- Inteligencia sobre amenazas: CrowdStrike proporciona análisis de información y datos sobre amenazas cibernéticas, ayudando a las organizaciones a comprender mejor las fuentes de ataques, tendencias y vulnerabilidades existentes.

- Protección en la nube: las soluciones de la empresa protegen datos e infraestructuras en la nube, incluyendo servicios como AWS, Microsoft Azure y Google Cloud.

Principales fuentes de ingresos de CrowdStrike Holdings, Inc.

Los principales ingresos reportados por CrowdStrike incluyen:

- Software como Servicio (SaaS) por suscripción: la principal fuente de ingresos de CrowdStrike proviene de suscripciones a la plataforma CrowdStrike Falcon. Esto permite a los clientes usar de forma flexible sus soluciones basadas en la nube, pagando por el acceso en función del número de dispositivos protegidos u otros parámetros.

- Servicios profesionales: la empresa también obtiene ingresos por consultorías, gestión de incidentes y auditorías de sistemas de seguridad.

Informe del segundo trimestre del año fiscal 2025 de CrowdStrike Holdings, Inc.

CrowdStrike Holdings presentó sólidos resultados para el segundo trimestre del año fiscal 2025. A continuación, se muestran las cifras clave en comparación con el mismo periodo del año anterior:

- Ingresos: 963.90 millones USD (+32%)

- Ingreso neto: 260.76 millones USD (+44%)

- Ganancias por acción: 1.04 USD (+40%)

- Margen bruto: 75.37% (+133 puntos básicos)

- Ingresos por suscripción: 918.30 millones USD (+33%)

- Ingresos por servicios profesionales: 45.60 millones USD (+10%)

En comparación con el año anterior, la empresa mostró un sólido crecimiento en ingresos, rentabilidad y facturación por suscripciones, lo que confirma la fuerte demanda por las soluciones de ciberseguridad de CrowdStrike. Las suscripciones de los clientes a los servicios de la compañía siguen siendo su principal fuente de ingresos.

Tras el incidente relacionado con el software, la dirección de CrowdStrike revisó a la baja su previsión de ingresos para 2024. Se proyectó que los ingresos anuales oscilarían entre 3.89 y 3.90 mil millones USD, por debajo del pronóstico anterior de 3.97-4.00 mil millones USD. Se esperaba que las ganancias ajustadas por acción estuvieran entre 3.61 y 3.65 USD, frente a la estimación anterior de 3.88 USD. La dirección de la empresa explicó la revisión a la baja por el posible impacto negativo del pago de 60 millones USD en compensaciones a clientes relacionadas con la interrupción del servicio.

Informe del tercer trimestre del año fiscal 2025 de CrowdStrike Holdings, Inc.

El 26 de noviembre de 2024, CrowdStrike Holdings, Inc. publicó su informe correspondiente al tercer trimestre del año fiscal 2025, que finalizó el 31.10.2024. A continuación se presenta un resumen de los datos clave del informe:

- Ingresos: 1.01 mil millones USD (+29%)

- Ingreso neto: 234.25 millones USD (+18%)

- Ganancias por acción: 0.93 USD (+13%)

- Margen bruto: 74.12% (–121 bps)

- Ingresos por suscripciones: 962.73 millones USD (+31%)

- Ingresos por servicios profesionales: 47.44 millones USD (-9%)

En el informe del tercer trimestre del año fiscal 2025, la dirección de CrowdStrike destacó un sólido crecimiento en los indicadores financieros clave. En particular, el incidente causado por una actualización defectuosa del software que afectó a sistemas de Microsoft Windows a nivel mundial y provocó importantes interrupciones no tuvo un impacto severo en los ingresos ni en las ganancias de la compañía.

Dado el aumento en la demanda de soluciones de ciberseguridad, la dirección mantiene su confianza en la trayectoria de crecimiento a largo plazo de CrowdStrike. La previsión de ingresos para el cuarto trimestre del año fiscal 2025 se elevó a 1.02-1.03 mil millones USD, con ingresos esperados de entre 210.90 y 215.80 millones USD.

El CEO George Kurtz reafirmó que la empresa continúa centrada en las innovaciones en ciberseguridad impulsadas por inteligencia artificial y en la expansión de su cartera de productos. También se espera que CrowdStrike mantenga un fuerte impulso en la atracción y retención de clientes gracias al continuo desarrollo de soluciones de seguridad en la nube y protección de datos personales.

Informe del cuarto trimestre del año fiscal 2025 de CrowdStrike Holdings, Inc.

El 4 de marzo, CrowdStrike Holdings, Inc. publicó su informe correspondiente al cuarto trimestre del año fiscal 2025, que finalizó el 31.01.2024. A continuación se presentan los puntos clave:

- Ingresos: 1.06 mil millones USD (+25%)

- Ingreso neto: 260.95 millones USD (+10%)

- Ganancias por acción: 1.03 USD (+8%)

- Margen bruto: 74.12% (–121 bps)

- Ingresos por suscripciones: 1.00 mil millones USD (+26%)

- Ingresos por servicios profesionales: 50.22 millones USD (+2%)

En sus comentarios sobre el informe, el CEO George Kurtz destacó un aumento del 23% en los ingresos recurrentes anuales (ARR), alcanzando los 4.24 mil millones USD, incluyendo un récord de 223.90 millones USD en nuevo ARR neto. Kurtz señaló: “CrowdStrike tuvo un excelente cuarto trimestre, cerrando un año increíble.” Subrayó que la introducción de la IA en la ciberseguridad se está volviendo crítica, ya que la prevención de filtraciones requiere una plataforma diseñada originalmente con dichas tecnologías.

El CFO Burt Podbere destacó la estabilidad de la compañía, informando un crecimiento anual del 31% en los ingresos por suscripción, un flujo de caja operativo de 1.38 mil millones USD y un flujo de caja libre de 1.07 mil millones USD. Afirmó: “Estos resultados subrayan nuestra disciplina operativa y nos posicionan bien para ofrecer servicios de calidad a nuestros clientes y accionistas.”

CrowdStrike anticipa un crecimiento significativo en el año fiscal 2026, impulsado por la demanda de la plataforma Falcon y la expansión de oportunidades en el mercado. Para el primer trimestre del año fiscal 2026, que finaliza el 30 de abril de 2025, se proyecta que los ingresos crezcan un 25% hasta 1.05 mil millones USD. Se espera que el beneficio operativo se sitúe entre 252.80 y 258.10 millones USD, con un BPA diluido entre 0.98 y 0.99 USD. Para el año fiscal completo, el crecimiento de ingresos podría alcanzar el 23-24%, situándose entre 4.63 y 4.67 mil millones USD, y se proyecta un beneficio operativo de entre 1.09 y 1.13 mil millones USD, con un BPA de entre 4.27 y 4.40 USD.

Informe del primer trimestre del año fiscal 2026 de CrowdStrike Holdings, Inc.

El 3 de junio, CrowdStrike Holdings, Inc. publicó su informe correspondiente al primer trimestre del año fiscal 2025, que finalizó el 30 de abril de 2026. Las cifras clave son las siguientes:

- Ingresos: 1.10 mil millones USD (+20%)

- Beneficio neto: 184.70 millones USD (-6%)

- Ganancias por acción: 0.73 USD (-7%)

- Margen bruto: 73.80% (–177 bps)

- Ingresos del segmento de suscripciones: 1.05 mil millones USD (+20%)

- Ingresos del segmento de servicios profesionales: 52.66 millones USD (+8%)

Los resultados financieros del 1T FY2026 de CrowdStrike Holdings demuestran un crecimiento constante y respaldan una perspectiva positiva para los inversores del sector de ciberseguridad. El ARR alcanzó 4.44 mil millones de USD, un 22% más interanual. La tasa de retención de clientes del 97% subraya el valor perdurable de la plataforma Falcon basada en la nube y potenciada por IA, que continúa fortaleciendo la posición de la empresa como líder en protección contra ciberamenazas.

El modelo de suscripción Falcon Flex impulsó un crecimiento significativo, con un valor total de acuerdos que alcanzó 3.2 mil millones de USD en más de 820 cuentas, seis veces más que el año anterior. Esta oferta está impulsando una adopción más amplia de los módulos de la plataforma: el 48% de los clientes utiliza seis o más módulos, el 32% utiliza siete o más y el 22% utiliza ocho o más.

Los resultados de la empresa mostraron una sólida liquidez. El flujo de caja operativo alcanzó un récord de 384 millones de USD, mientras que el flujo de caja libre fue de 279 millones de USD. Estos fondos apoyarán un programa de recompra de acciones de 1 mil millones de USD aprobado por el consejo de administración, lo que refleja la confianza de la dirección en la estabilidad y fortaleza financiera a largo plazo de la compañía. A los precios actuales de la acción, la empresa podría recomprar aproximadamente el 3% de su capital en circulación. Las reservas de efectivo de 4.61 mil millones de USD proporcionan flexibilidad financiera para más inversiones e iniciativas estratégicas.

El trimestre también incluyó un acuerdo récord con una empresa de salud Fortune 100 que previamente utilizaba soluciones de Microsoft y sufrió una brecha de seguridad. El equipo de CrowdStrike desplegó rápidamente más de 46,000 sensores, detuvo el ataque y migró al cliente a la plataforma Falcon —incluidos los módulos Falcon Complete Identity, Falcon Cloud Security, LogScale Next-Gen SIEM y Charlotte AI—, sustituyendo a más de tres proveedores anteriores y reduciendo el número de agentes en un 75%.

La guía del 2T FY2026 apuntó a ingresos en el rango de 1.145–1.152 mil millones de USD (un 17–18% interanual) y un BPA no GAAP de 0.82–0.84 USD. Para todo el año fiscal, se esperan ingresos de 4.74–4.80 mil millones de USD (un 23–25% más), con un BPA no GAAP proyectado de 3.44–3.56 USD, lo que apunta a una posible mejora de márgenes en la segunda mitad del año. También se espera que el crecimiento del Net New ARR se acelere, respaldado por el éxito de Falcon Flex y las sólidas ventajas competitivas de la empresa.

El incidente del 19 de julio de 2024, causado por una actualización incorrecta del sensor Falcon, afectó al desempeño financiero de la compañía, provocando pérdidas de 39.7 millones de USD y elevando posibles riesgos reputacionales. No obstante, las alianzas estratégicas con Microsoft (NASDAQ: MSFT), Alphabet (NASDAQ: GOOG) y NVIDIA (NASDAQ: NVDA), junto con la continua consolidación del mercado en torno a la plataforma de CrowdStrike, refuerzan la posición de la empresa.

Para los inversores, el informe confirmó la resiliencia del modelo de negocio de la compañía, respaldado por un sólido flujo de caja, una oferta de productos flexible y un programa estratégico de recompra de acciones, lo que convierte a CrowdStrike Holdings en una oportunidad de inversión atractiva en el sector de ciberseguridad.

CrowdStrike Holdings, Inc. Q2 FY2026 financial report

El 27 de agosto, CrowdStrike Holdings, Inc. publicó su informe del 2T FY2026, que terminó el 31 de julio de 2025. Las cifras clave son las siguientes:

- Ingresos: 1.17 mil millones de USD (+21% interanual)

- Ingreso neto: 237.40 millones de USD (+7% interanual)

- Beneficio por acción (BPA): 0.93 USD (+6% interanual)

- Margen bruto: 73.46% (–191 bps)

- Ingresos por suscripción: 1.10 mil millones de USD (+20% interanual)

- Ingresos por servicios profesionales: 66.00 millones de USD (+45% interanual)

En Q2 FY2026, la compañía presentó sólidos resultados: los ingresos alcanzaron 1.17 mil millones de USD, un 21% más interanual y un 6% más que en el trimestre anterior. Esto superó las expectativas de los analistas tanto en ingresos como en beneficios, con EPS ajustado en 0.93 USD frente a previsiones de alrededor de 0.83–0.91 USD. Las suscripciones siguieron siendo el principal motor de ingresos con aproximadamente 1.10 mil millones de USD (94% de los ingresos totales), mientras que los servicios profesionales aportaron alrededor de 66 millones de USD. El crecimiento fue ligeramente más rápido que en el trimestre anterior, impulsado principalmente por la aceleración del negocio de suscripción (Annual Recurring Revenue, ARR).

El ARR total alcanzó 4.66 mil millones de USD, un aumento del 20% interanual, mientras que el ARR neto nuevo del trimestre se situó en un récord de 221 millones de USD. La dirección destacó la aceleración en el crecimiento de nuevas suscripciones y espera que esta métrica aumente a una tasa de al menos 40% interanual en la segunda mitad del año fiscal.

El negocio de suscripción demostró fuertes márgenes brutos – 77% bajo GAAP y 80% bajo no GAAP. El margen bruto ajustado general fue de alrededor del 78%. El margen operativo no GAAP fue del 22%, ligeramente por debajo del nivel del año pasado, con un beneficio operativo en esta medida de 255 millones de USD. En base GAAP, la compañía reportó una pérdida operativa de 113 millones de USD, impulsada por gastos puntuales relacionados con la interrupción de Falcon del año pasado, así como por costes elevados de personal y compensación basada en acciones. El flujo de caja se mantuvo sólido: el flujo de caja libre totalizó 284 millones de USD, representando alrededor del 24% de los ingresos.

En las perspectivas para Q3 FY2026, se proyectaron ingresos en el rango de 1.208–1.218 mil millones de USD, ligeramente por debajo del consenso de analistas (alrededor de 1.23 mil millones de USD), mientras que el EPS ajustado se proyectó en 0.93–0.95 USD, por encima de las expectativas del mercado. La dirección no proporcionó una guía precisa sobre el flujo de caja libre del trimestre, pero espera lograr un margen de alrededor del 27% en Q4 y por encima del 30% en FY2027. Para el año fiscal completo 2026, los ingresos se proyectaron en 4.749–4.806 mil millones de USD y el EPS ajustado en 3.60–3.72 USD. La dirección también destacó que se esperaba que el crecimiento de nuevas suscripciones se acelerara en la segunda mitad del año.

Resultados financieros de CrowdStrike Holdings, Inc. Q3 FY2026

El 2 de diciembre, CrowdStrike Holdings, Inc. publicó sus resultados financieros para el Q3 del año fiscal 2026, que finalizó el 31 de octubre de 2025. Las cifras clave son las siguientes:

- Ingresos: 1.23 mil millones de USD (+22%)

- Beneficio neto: 245.40 millones de USD (+29%)

- Ganancias por acción: 0.96 USD (+26%)

- Margen bruto: 74.96% (+21 bps)

- Ingresos por suscripción: 1.17 mil millones de USD (+21%)

- Ingresos por servicios profesionales: 65.50 millones de USD (+38%)

El informe Q3 FY2026 de CrowdStrike fue sólido y ligeramente por encima de las expectativas del mercado. Los ingresos crecieron un 22% interanual hasta 1.23 mil millones de USD, superando la estimación de consenso de aproximadamente 1.21–1.22 mil millones de USD. Las ganancias ajustadas por acción (EPS no GAAP) alcanzaron 0.96 USD, por encima de expectativas de 0.94 USD. El beneficio operativo no GAAP aumentó a 264.6 millones de USD, con un margen operativo del 21% (subiendo 1 p.p. interanual), mientras que el beneficio neto no GAAP totalizó 245.4 millones de USD. Esto indica que, sobre una base ajustada, el negocio ya es consistentemente rentable mientras sostiene un crecimiento de ingresos de doble dígito.

Las métricas clave de suscripción también mejoraron: los ingresos recurrentes anuales (ARR) alcanzaron 4.92 mil millones de USD (+23% interanual), mientras que el ARR neto nuevo trimestral fue un récord de 265 millones de USD (+73% interanual), reflejando la fuerte demanda de la plataforma Falcon y el cross-selling continuo de módulos a clientes existentes.

Desde la perspectiva del flujo de caja, el trimestre fue sólido: el flujo de caja operativo totalizó 398 millones de USD, el flujo de caja libre fue 296 millones de USD, y el efectivo y equivalentes en el balance alcanzaron 4.8 mil millones de USD.

En base GAAP, la compañía aún reportó una pequeña pérdida neta (–34 millones de USD), principalmente debido a importantes gastos de compensación basada en acciones y costes residuales relacionados con el incidente de actualización de Windows en julio de 2024. Sin embargo, estos elementos son en gran medida no monetarios y puntuales, y por lo tanto no restan al sólido desempeño no GAAP y de caja de la compañía.

La dirección emitió unas perspectivas confiadas: para Q4 FY2026, la compañía espera ingresos de 1.29–1.30 mil millones de USD y EPS no GAAP de 1.09–1.11, ambos por encima de las estimaciones actuales de analistas. La guía para el año completo se elevó a ingresos de 4.80–4.81 mil millones de USD y EPS no GAAP de 3.70–3.72.

En sus comentarios, la compañía destacó la creciente demanda de soluciones de ciberseguridad integradas con AI y la expansión continua de las capacidades de Falcon, que espera continúen impulsando el crecimiento de ARR e ingresos.

Análisis fundamental de CrowdStrike Holdings, Inc.

A continuación se presenta el análisis fundamental de CRWD basado en los resultados de Q3 FY2026:

- Liquidez y balance: a cierre del Q3 FY2026 (31 de octubre de 2025), CrowdStrike mantenía alrededor de 4.8 mil millones de USD en efectivo y equivalentes. Los activos totales se situaban en 10.0 mil millones de USD, reflejando un crecimiento significativo del balance durante el año. La compañía solo tiene una emisión vigente de bonos sénior convertibles por un total de aproximadamente 0.7–0.8 mil millones de USD, por lo que su posición neta de caja se mantiene positiva. Los gastos por intereses trimestrales de alrededor de 7 millones de USD se ven más que compensados por los ingresos por intereses procedentes del efectivo y las inversiones (más de 50 millones de USD), lo que significa que incluso a nivel de financiación, CrowdStrike genera ingresos netos por intereses en lugar de incurrir en una carga de servicio de deuda. En general, el balance parece sólido: pasivos moderados, una gran base de activos líquidos, una posición neta de caja positiva y sin dependencia de refinanciación.

- Flujo de caja y asignación de capital: el flujo de caja operativo para Q3 FY2026 alcanzó un récord de 397–398 millones de USD, frente a 326 millones de USD un año antes, mientras que el flujo de caja libre aumentó a 296 millones de USD desde 231 millones de USD. Esto representa un margen de FCF de alrededor del 24% de los ingresos, un nivel alto para un modelo de software basado en suscripciones. El gasto de capital se mantiene relativamente bajo, siendo las principales áreas de gasto los costes operativos y la I+D en lugar de una gran inversión en hardware o infraestructura, lo que permite que el crecimiento se convierta de manera eficiente en efectivo. CrowdStrike no paga dividendos y no tiene un programa importante activo de recompra de acciones, manteniendo efectivamente una estrategia de reinvertir el flujo de caja libre en la expansión de la plataforma Falcon y su funcionalidad de AI. Esto respalda la resiliencia financiera: no hay compromisos fijos de retorno de capital, y si fuera necesario, el ritmo de inversión podría moderarse para aumentar rápidamente las reservas de caja libre.

- Rentabilidad y márgenes: los ingresos trimestrales totalizaron 1.23 mil millones de USD, el beneficio neto no GAAP 245 millones de USD y el EPS no GAAP 0.96 USD. El margen bruto en base no GAAP fue del 75%, con el negocio de suscripción manteniendo una rentabilidad aún mayor y el margen operativo no GAAP alrededor del 21%. Los ingresos recurrentes anuales (ARR) alcanzaron 4.92 mil millones de USD (+23% interanual), mientras que el ARR neto nuevo del trimestre fue un récord de 265 millones de USD (+73% interanual), lo que indica un crecimiento orgánico saludable de suscripciones; es decir, la compañía combina crecimiento de ingresos de doble dígito con un margen operativo sostenido de doble dígito y una alta proporción de ingresos recurrentes.

Análisis fundamental de CRWD – conclusión:

Desde el punto de vista de la estabilidad financiera, CrowdStrike parece confiada y bien equilibrada. La compañía mantiene un fuerte colchón de liquidez, tiene una deuda mínima totalmente cubierta por efectivo y no enfrenta presión por pagos de intereses. Los flujos de caja operativo y libre están aumentando más rápido que los ingresos, y el FCF sigue siendo consistentemente positivo, una cifra impresionante para un negocio de software.

Los principales riesgos para CrowdStrike no provienen de su balance, sino de la valoración y la competencia. La acción cotiza con una prima significativa frente al mercado, y los resultados futuros dependen de sostener una fuerte demanda de soluciones de ciberseguridad y mantener una ventaja tecnológica frente a Microsoft (NASDAQ: MSFT) y Palo Alto Networks (NASDAQ: PANW).

Análisis de los múltiplos clave de valoración de CrowdStrike Holdings, Inc.

A continuación se presentan los múltiplos clave de valoración para CrowdStrike Holdings para el Q3 del año fiscal 2026, calculados con base en un precio de acción de 512 USD:

| Multiple | Qué muestra | Valor | Comentario |

|---|---|---|---|

| P/E (TTM) | El precio de 1 USD de beneficios de los últimos 12 meses | 138 | ⬤ Extremadamente caro – requeriría muchos años de crecimiento sostenido de beneficios para justificarlo |

| P/S (TTM) | El precio de 1 USD de ingresos anuales | 26.8 | ⬤ El ratio Price-to-Sales es excepcionalmente alto, incluso para estándares de software de primer nivel |

| EV/Sales (TTM) | Valor de empresa frente a ingresos, incluyendo la deuda | 25.9 | ⬤ Similar a P/S: el negocio está valorado en alrededor de 26 veces los ingresos anuales – una clara señal de euforia del mercado |

| P/FCF (TTM) | El precio de 1 USD de flujo de caja libre | 107 | ⬤ En base a flujo de caja, CrowdStrike también parece muy cara, cotizando a más de 100 veces el FCF anual al nivel actual |

| FCF Yield (TTM) | Rentabilidad del flujo de caja libre para los accionistas | 0.9% | ⬤ El flujo de caja libre rinde menos del 1% – efectivamente una apuesta por un fuerte crecimiento futuro del FCF |

| EV/EBITDA (TTM) | Valor de empresa frente a EBITDA | 108 | ⬤ El mercado está pagando cientos de veces el EBITDA – una valoración extremadamente alta para una empresa de software madura |

| EV/EBIT (TTM) | Valor de empresa frente a beneficio operativo | 123 | ⬤ Más de 120 veces el beneficio operativo anual – prácticamente sin margen de seguridad, solo confianza en el crecimiento futuro |

| P/B | Precio frente al valor contable | 32.14 | ⬤ El mercado está pagando más de 32 USD por cada 1 USD de patrimonio – una prima muy alta sobre el valor contable y una clara señal de expectativas elevadas |

| Net Debt/EBITDA | Carga de deuda en relación con el EBITDA | -3.5 | ⬤Fuerte colchón de liquidez |

| Interest Coverage (TTM) | Relación entre beneficio operativo y gasto por intereses | 45 | ⬤ Los gastos por intereses siguen siendo muy bajos |

Análisis de valoración de CRWD – conclusión

CrowdStrike es una compañía de rápido crecimiento, rentable y financieramente robusta, con alto flujo de caja libre y una posición neta de caja respaldada por deuda mínima. El negocio es genuinamente fuerte.

Sin embargo, a un precio de acción de 512 USD, casi todos los múltiplos de valoración caen en la zona de sobrevaloración. Ese precio solo puede justificarse si la compañía continúa ofreciendo un crecimiento excepcionalmente fuerte de ingresos y beneficios durante los próximos años. Para los inversores, es un negocio de alta calidad, pero es extremadamente caro y ofrece prácticamente ningún margen de seguridad en su valoración.

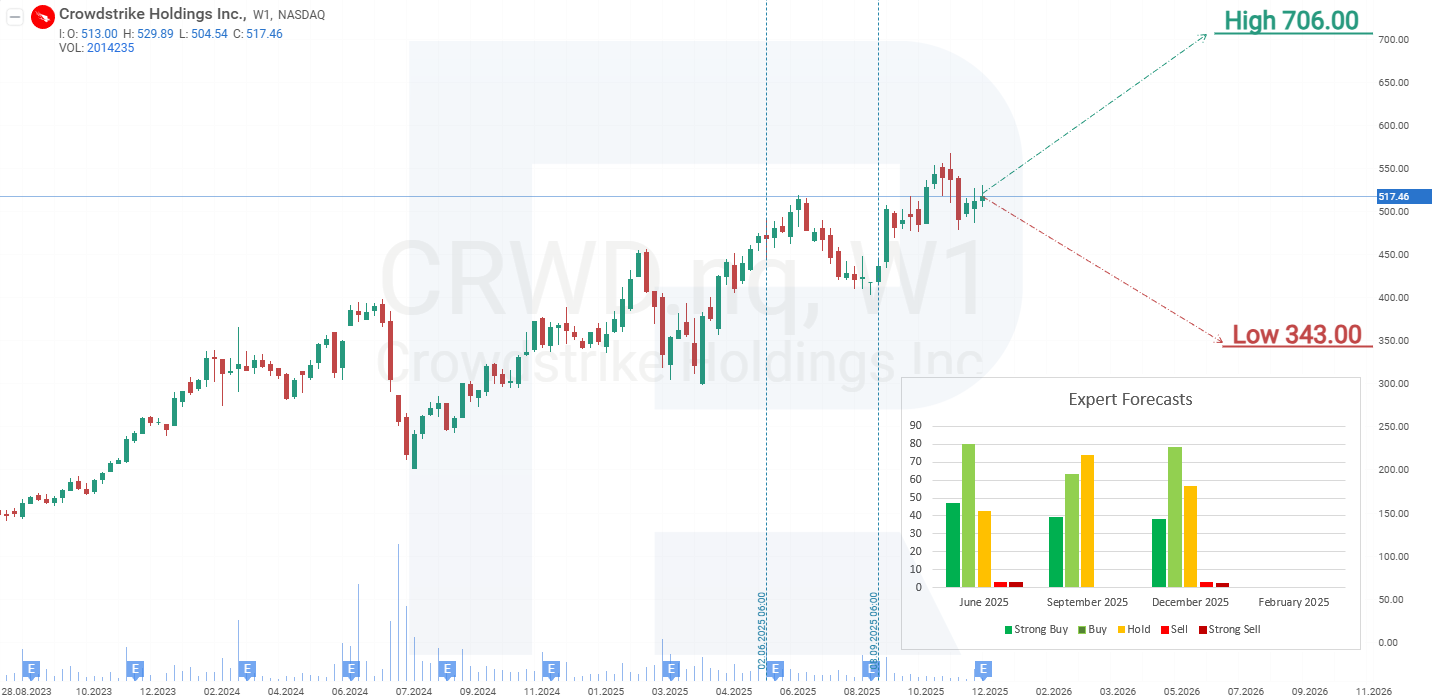

Pronósticos de los expertos sobre las acciones de CrowdStrike Holdings, Inc. para 2025

- Barchart: 26 de 46 analistas calificaron las acciones de CrowdStrike Holdings como Strong Buy, 3 como Moderate Buy, 15 como Hold y 2 como Strong Sell. La previsión superior es de 706 USD y la inferior es de 353 USD.

- MarketBeat: 33 de 52 analistas dieron a la acción una calificación de Buy, 17 recomendaron Hold y 2 aconsejaron Sell. La previsión superior es de 706 USD y la inferior es de 353 USD.

- TipRanks: 26 de 38 analistas calificaron la acción como Buy, 11 como Hold y 1 como Sell. La previsión superior es de 706 USD y la inferior es de 353 USD.

- Stock Analysis: 12 de 42 expertos calificaron la acción como Strong Buy, 16 como Buy y 14 como Hold. La previsión superior es de 640 USD y la inferior es de 343 USD.

Pronóstico del precio de las acciones de CrowdStrike Holdings, Inc. para 2026

En el gráfico semanal, las acciones de CrowdStrike Holdings están cotizando dentro de un canal alcista.

A comienzos de noviembre, las acciones de CRWD retrocedieron desde el límite superior del canal y comenzaron a caer. La presión adicional sobre la acción se ha reforzado por una divergencia que se está formando en el indicador MACD. Basándose en el desempeño actual de las acciones de CrowdStrike Holdings, los escenarios potenciales de movimiento para 2026 son los siguientes.

La previsión del escenario base para las acciones de CrowdStrike Holdings asume una caída desde los niveles actuales hacia el soporte en 400 USD. Un rebote desde este nivel señalaría una reanudación del crecimiento, con un objetivo en 520 USD. En este punto, la siguiente dirección dependerá de si el precio puede romper la resistencia en 520 USD. Si lo consigue, las acciones podrían subir de nuevo hacia el límite superior del canal cerca de 600 USD, continuando marcando nuevos máximos históricos. Sin embargo, si la resistencia resulta demasiado fuerte — lo cual es plausible dada la elevada valoración — las acciones de CRWD podrían corregir hacia la línea de tendencia cerca de 350 USD.

La previsión optimista para las acciones de CrowdStrike Holdings contempla una ruptura por encima de la resistencia en 565 USD, que coincide con el máximo histórico. En este caso, la acción podría extender su rally hacia el siguiente nivel objetivo en 700 USD.

Análisis y pronóstico de acciones de CrowdStrike Holdings, Inc. para 2026Riesgos de invertir en acciones de CrowdStrike Holdings, Inc.

Invertir en acciones de CrowdStrike Holdings conlleva ciertos riesgos, incluidos los que se enumeran a continuación:

- Competencia en el mercado de ciberseguridad: el sector de ciberseguridad es competitivo, con actores como Palo Alto Networks y Zscaler que ofrecen soluciones similares. Si los competidores implementan innovaciones a un ritmo mayor, ofrecen precios más bajos o combinan servicios de forma más eficaz, CrowdStrike podría perder cuota de mercado, lo que podría afectar al precio de su acción

- Fallos de software: el incidente del 19 de julio, provocado por un error en la actualización de la plataforma Falcon, fue una prueba seria para la reputación de CrowdStrike. La repetición de un evento de este tipo supone riesgos para el crecimiento de ingresos y podría afectar la capacidad de CrowdStrike para asegurar contratos importantes, particularmente en los sectores público y financiero.

- Incertidumbre macroeconómica y geopolítica: una desaceleración económica o recortes presupuestarios en las empresas podrían reducir el gasto en ciberseguridad, incluso si se considera una necesidad crítica. Además, cuestiones geopolíticas, como restricciones comerciales o sanciones que afecten a las operaciones internacionales de CrowdStrike, pueden frenar el crecimiento en mercados clave

- Problemas de integración post-adquisición: CrowdStrike está creciendo activamente mediante adquisiciones. Si los esfuerzos de integración fracasan, el crecimiento de los ingresos puede estancarse a medida que se desvían recursos para resolver estos problemas

- Saturación del mercado: a medida que la ciberseguridad se vuelve esencial para muchas organizaciones, el mercado total direccionable podría contraerse si el sector alcanza la saturación. Si CrowdStrike no innova o no se expande a nuevos segmentos, es probable que el crecimiento de los ingresos se desacelere

Aviso legal: Este artículo ha sido traducido con la ayuda de herramientas de IA. Si bien se ha hecho todo lo posible para preservar su significado original, pueden existir algunas inexactitudes u omisiones. En caso de duda, consulte la fuente original en inglés.

Los pronósticos de los mercados financieros son la opinión personal de sus autores. El análisis actual no es una guía de trading. RoboForex no se hace responsable de los resultados que puedan ocurrir por utilizar las recomendaciones presentadas.