Intel después del informe del Q4 2025: visión general fundamental y pronóstico de acciones INTC para 2026

Intel informó resultados del Q4 2025 que superaron las expectativas tanto en ingresos como en ganancias ajustadas. Sin embargo, un pronóstico débil para el Q1 2026 provocó una fuerte caída en las acciones.

Para el Q4 2025, Intel Corporation (NASDAQ: INTC) informó ingresos de 13.7 mil millones USD, superando la estimación de consenso de los analistas de aproximadamente 13.4 mil millones USD. Las ganancias ajustadas fueron de 0.15 USD por acción, muy por encima de los 0.08 USD esperados, mientras que bajo GAAP, la empresa registró una pérdida de −0.12 USD por acción. Interanualmente, los ingresos disminuyeron un 4%, pero los márgenes y la eficiencia operativa fueron mejores de lo previsto: el margen bruto no-GAAP se acercó al 38%, superando las expectativas del mercado.

El crecimiento fue impulsado por el segmento Data Center & AI, que registró un aumento interanual del 9% en ingresos, mientras que el segmento de PC de consumo continuó disminuyendo. En el informe, la empresa reafirmó su enfoque en soluciones de IA y centros de datos como impulsores clave del crecimiento futuro.

Sin embargo, el pronóstico para el Q1 2026 decepcionó al mercado: Intel espera ingresos entre 11.7 y 12.7 mil millones USD, con ganancias no-GAAP cercanas a cero, lo que está por debajo de las expectativas de los analistas. El pronóstico débil llevó a una fuerte caída de las acciones después del informe, aunque el desempeño real del trimestre superó las expectativas.

Este artículo ofrece una visión general de Intel Corporation, incluyendo un análisis fundamental de los informes de Intel y un análisis técnico de las acciones de INTC, en base a los cuales se desarrolla un pronóstico bursátil para Intel en 2026.

Sobre Intel Corporation

Intel Corporation es una compañía de tecnología estadounidense especializada en el desarrollo y producción de microprocesadores, chipsets, GPUs, sistemas en un chip (SoC), controladores de red, módems, memoria flash, chipsets Wi-Fi y Bluetooth, y sensores para la automatización de vehículos. Fundada en 1968 por Gordon Moore y Robert Noyce, Intel introdujo el primer microprocesador del mundo en 1971, sentando las bases para su éxito futuro.

En el mismo año, Intel realizó su oferta pública inicial (IPO) en el NASDAQ bajo el símbolo de cotización INTC, convirtiéndose en una de las primeras compañías en el emergente sector tecnológico.

Imagen del nombre de Intel CorporationTiempos difíciles para Intel: la burbuja puntocom, la pandemia y la lucha competitiva

La empresa sufrió su primer revés importante durante la burbuja puntocom en el año 2000, cuando cayó la demanda de PCs y servidores. La dirección aumentó la producción sin prever la caída, lo que llevó a un exceso de oferta y a la caída de precios. Intel se vio obligada a reducir la producción, recortar costes y desarrollar un programa de recuperación. Posteriormente, el mercado tecnológico se recuperó, impulsando de nuevo la demanda y permitiendo a Intel salir adelante.

La siguiente gran prueba llegó en 2021. El auge de la demanda de semiconductores durante la pandemia de 2020 impulsó la producción, lo que provocó una saturación del mercado y una caída de precios que impactó los ingresos. Pero los retos no terminaron allí.

En 2023, Intel se enfrentó a una feroz competencia de AMD y NVIDIA, cuyos productos superaron a los de Intel en rendimiento y eficiencia energética. Un factor clave fue el enfoque previo de la dirección en la estrategia empresarial y los resultados financieros, descuidando la inversión en ingeniería. Esto provocó retrasos en la transición a tecnologías de 7 y 5 nanómetros, ya dominadas por TSMC, proveedor de chips para NVIDIA y AMD.

Los inversores reaccionaron con ventas masivas. En la crisis de 2000, las acciones cayeron un 82%. En la actualidad, han perdido el 70% de su valor desde su pico en abril de 2021 hasta noviembre de 2024.

Intel está incrementando sus inversiones en fábricas y equipos para fortalecer su negocio de fundición. Esta estrategia reduce temporalmente la rentabilidad (la empresa terminó 2024 con pérdidas). La dirección planea despedir hasta un 15% de su plantilla para reducir costes.

Informe del Q3 de 2024 de Intel Corporation

Intel publicó su informe del tercer trimestre de 2024 el 31 de octubre, con los siguientes indicadores financieros clave:

- Ingresos: 13.300 millones USD (-6%)

- Beneficio neto (pérdida): 2.000 millones USD frente a 1.700 millones USD en el Q3 2023

- Beneficio (pérdida) por acción: 0,46 USD frente a 0,41 USD en el Q3 2023

- Margen bruto: 18,0% (-2.780 puntos básicos)

Ingresos por segmento:

- Client Computing Group: 7.300 millones USD (-7%)

- Data Center and AI: 3.300 millones USD (+9%)

- Network and Edge: 1.500 millones USD (+4%)

- Intel Foundry: 4.400 millones USD (-8%)

- Otros: 1.000 millones USD (-28%)

En sus comentarios, la CEO Pat Gelsinger señaló que la rentabilidad se vio afectada por gastos ya anticipados en el Q2 2024. Sin embargo, los resultados superaron las previsiones. En el Q3 se implementaron importantes medidas de reducción de costes, eficiencia operativa y mejora de la competitividad. También se ejecutó gran parte del plan de despidos, que prevé eliminar un 15% adicional de la plantilla antes de finalizar 2024.

Además, los resultados se vieron impactados por amortizaciones de productos obsoletos del periodo COVID, que ya no pueden integrarse en soluciones actuales.

La dirección se mostró optimista para el Q4 2024, con ingresos previstos entre 13.300 y 14.300 millones USD y un BPA ajustado de 0,12 USD, lo que reforzaba la posibilidad de retorno a la rentabilidad.

A pesar de las pérdidas, Intel sigue recompensando a sus accionistas con un dividendo de 0,12 USD por acción en el Q3.

Informe del Q4 de 2024 de Intel Corporation

El 30 de enero, Intel publicó su informe correspondiente al Q4 2024, con los siguientes datos clave:

- Ingresos: 14.300 millones USD (-7%)

- Beneficio neto (pérdida): -126 millones USD frente a +2.700 millones USD en el Q4 2023

- BPA: -0,03 USD frente a +0,63 USD en el Q4 2023

- Margen bruto: 32,9% (-650 pb)

Ingresos por segmento:

- Client Computing Group: 8.000 millones USD (-9%)

- Data Center and AI: 3.400 millones USD (-3%)

- Network and Edge: 1.600 millones USD (+10%)

- Intel Foundry: 4.500 millones USD (-13%)

- Otros: 1.000 millones USD (-20%)

Para el Q1 2025, Intel pronosticó ingresos entre 11.700 y 12.700 millones USD y una pérdida por acción de hasta 0,27 USD. El margen bruto esperado sería del 36%, frente al 51% del Q1 2024.

Este trimestre marcó el primer periodo bajo la copresidencia interina de David Zinsner y Michelle Johnston Holthaus tras la salida de Pat Gelsinger. Holthaus afirmó que los resultados superaron previsiones y destacó los avances en el plan de reducción de costes. Zinsner subrayó la mejora en eficiencia, retorno sobre capital y rentabilidad general.

Intel avanza en la transformación de Intel Foundry en una filial independiente. Para el Q1 2025 se espera que los ingresos de esta división se mantengan estables respecto al trimestre anterior.

A pesar de ciertos aspectos positivos, el mercado reaccionó negativamente ante la previsión de caída en los ingresos.

Informe del Q1 de 2025 de Intel Corporation

El 25 de abril, Intel publicó su informe del Q1 2025 (cerrado el 29 de marzo). Las cifras clave se detallan a continuación, comparadas con el mismo periodo de 2024:

- Ingresos: 12.700 millones USD (0%)

- Beneficio neto (pérdida): 887 millones USD frente a una pérdida de 437 millones USD en Q1 2024

- Pérdida por acción: 0,13 USD frente a una pérdida de 0,09 USD en Q1 2024

- Margen bruto: 39,2% (-590 puntos básicos)

Ingresos por segmento:

- Client Computing Group: 7.600 millones USD (-8%)

- Data Centre and AI: 4.100 millones USD (+8%)

- Intel Foundry: 4.700 millones USD (+3%)

- Otros: 900 millones USD (+47%)

El informe del Q1 2025 arrojó resultados mixtos. Por un lado, la compañía superó las expectativas de ingresos; por otro, registró una pérdida neta de 821 millones USD, marcando su cuarto trimestre consecutivo en negativo.

La dirección publicó una previsión cautelosa para el Q2 2025: ingresos entre 11.200 y 12.400 millones USD, y una posible pérdida por acción de hasta 0,32 USD. Estas cifras estuvieron por debajo de las expectativas de Wall Street. El CFO David Zinsner atribuyó esta cautela a la incertidumbre macroeconómica, incluidas tensiones comerciales y posibles nuevos aranceles, que afectaron al comportamiento de los clientes a comienzos de año.

Con el nuevo CEO Lip-Bu Tan al frente, Intel ha iniciado una reestructuración a gran escala. Entre las medidas clave se encuentran la reducción de niveles jerárquicos para agilizar la toma de decisiones, la implementación de una semana laboral presencial de cuatro días para mejorar la productividad, y la disminución de los gastos operativos a 17.000 millones USD en 2025 y 16.000 millones en 2026.

Sin embargo, la empresa sigue enfrentándose a serios desafíos en el segmento de IA, donde competidores como Nvidia (NASDAQ: NVDA) y AMD (NASDAQ: AMD) mantienen una ventaja significativa. Las iniciativas de Intel en IA –incluidos sus aceleradores Gaudi– no han cumplido con las expectativas hasta ahora, y sus planes para la GPU Falcon Shores se han reducido.

Resultados del 2T de 2025 de Intel Corporation

El 24 de julio, Intel publicó su informe de resultados del 2T de 2025, que finalizó el 28 de junio. Las cifras clave, comparadas con el mismo período de 2024, se detallan a continuación (https://www.intc.com/financial-info):

- Ingresos: 12.86 mil millones USD (0%)

- Pérdida neta: 400 millones USD frente a una ganancia de 100 millones USD en el 2T de 2024

- Pérdida por acción: 0.10 USD frente a una ganancia de 0.02 USD en el 2T de 2024

- Margen bruto: 29.7% (–900 puntos básicos)

Ingresos por segmento:

- Client Computing Group: 7.9 mil millones USD (–3%)

- Data Center and AI: 3.9 mil millones USD (+4%)

- Intel Foundry: 4.4 mil millones USD (+3%)

- All other: 1.1 mil millones USD (+20%)

En el 2T de 2025, Intel reportó ingresos de 12.9 mil millones USD, prácticamente planos interanualmente y ligeramente por encima de las expectativas de los analistas. A pesar de ello, la empresa registró una pérdida ajustada no GAAP de 400 millones USD, o 0.10 USD por acción. Este resultado se debió a costos puntuales significativos, incluidos 1.9 mil millones USD en gastos de reestructuración, 800 millones USD en deterioro de activos y 200 millones USD adicionales en cargos.

Para el 3T de 2025, Intel esperaba ingresos entre 12.6 y 13.6 mil millones USD, en línea con los niveles actuales. Se pronosticó un margen bruto no GAAP del 36%, con ganancias por acción cercanas al punto de equilibrio. Bajo GAAP, la empresa proyectó una pérdida de 0.24 USD por acción, con un margen bruto del 34.1% y una tasa impositiva negativa. Este pronóstico reflejó la presión continua sobre la rentabilidad, al tiempo que señalaba esfuerzos por estabilizar el desempeño financiero mediante el control de costos y el enfoque en productos clave.

Los resultados del 2T de 2025 de Intel pusieron de relieve varios desafíos persistentes. En primer lugar, la empresa enfrentó una fuerte presión sobre la rentabilidad debido a la reestructuración y a grandes amortizaciones, que redujeron los márgenes bruto y operativo.

En segundo lugar, Intel siguió teniendo dificultades para atraer clientes externos a su negocio Intel Foundry Services (IFS), que ofrece fabricación de chips por contrato. El segmento de Foundry generó alrededor de 4.3 mil millones USD en ingresos en el 2T, pero casi en su totalidad procedentes de pedidos internos. Los ingresos de clientes externos fueron mínimos, apenas 22 millones USD, una cifra insignificante dado el volumen de inversiones realizado en esta área. Esto indica que IFS aún no se ha consolidado como un competidor serio de actores como TSMC y Samsung en el mercado de foundry. Intel continúa promoviendo la dirección de Foundry como estratégicamente importante y apostó por la tecnología de proceso Intel 18A. Aun así, la adopción comercial plena por parte de clientes externos sigue en una etapa muy temprana.

No obstante, existen áreas potenciales de crecimiento dentro de la empresa. El segmento de Data Center and AI creció un 4%, IFS aumentó un 3% y hubo un notable +20% en Mobileye y otras áreas de nicho, lo que refleja signos tempranos de impulso positivo.

La nueva dirección bajo el CEO Lip-Bu Tan está reestructurando la organización corporativa, reduciendo costos, reevaluando las inversiones de capital y enfocándose en productos clave, incluido el desarrollo de procesadores de IA y la próxima generación de chips Intel 18A: Panther Lake y Clearwater Forest, cuya salida se espera para 2025–2026.

Intel Corporation resultados del Q3 2025

El 23 de octubre, Intel publicó sus resultados financieros del 3T de 2025, que terminó el 27 de septiembre. Las cifras clave comparadas con el mismo período de 2024 son las siguientes:

- Ingresos: 13.65 mil millones USD (+3%)

- Ingreso neto (no GAAP): 1.02 mil millones USD, frente a una pérdida de 1.97 mil millones USD en el 3T de 2024

- Ganancias por acción (no GAAP): 0.23 USD, frente a una pérdida de 0.46 USD en el 3T de 2024

- Margen bruto: 40.0% (+22 puntos porcentuales)

Ingresos por segmento:

- Client Computing Group: 8.54 mil millones USD (+5%)

- Data Centre and AI: 4.12 mil millones USD (–1%)

- Intel Foundry: 4.24 mil millones USD (–2%)

- All other: 0.99 mil millones USD (+3%)

Intel entregó resultados por delante de las expectativas, con ingresos y EPS no-GAAP superando los pronósticos. El margen bruto quedó por encima de la guía de julio, y en lugar de la pérdida GAAP proyectada en el trimestre anterior, la empresa registró una ganancia neta de 4.1 mil millones USD. En el Q3 2025, la mayor parte del beneficio GAAP fue impulsada por factores puntuales – la venta parcial de la participación de Intel en Mobileye y la escisión de Altera como entidad separada. Excluyendo estos efectos, los resultados habrían sido más modestos, con EPS ajustado (non-GAAP) en 0.23 USD. Los gastos operativos disminuyeron, ayudando a sostener los márgenes, mientras que el flujo de caja operativo totalizó alrededor de 2.5 mil millones USD.

El segmento Foundry siguió siendo el punto débil de la empresa, con ingresos de 4.2 mil millones USD y una pérdida de 2.3 mil millones USD, impulsada por altos costos relacionados con el despliegue de la tecnología de proceso 18A y la baja utilización de fábricas. No obstante, Intel destacó avances: la fábrica ha alcanzado plena capacidad, y una nueva asociación con NVIDIA podría ayudar a impulsar pedidos de fabricación por contrato.

La dirección de Intel informó que la demanda actualmente superaba la oferta y es probable que siga siendo así hasta 2026. Esto debería ayudar a mantener los precios estables, pero aumenta el riesgo de interrupciones en la cadena de suministro.

Para el Q4 2025, Intel esperaba ingresos de 12.8–13.8 mil millones USD, un margen bruto de alrededor de 36.5% y EPS no-GAAP de aproximadamente 0.08 USD. El pronóstico no incluía los resultados de Altera tras su desinversión. En general, el trimestre fue más fuerte de lo esperado; sin embargo, la perspectiva de fin de año indicó presión continua sobre las ganancias y los márgenes, particularmente dentro del segmento Foundry.

Resultados de Intel Corporation Q4 2025

El 22 de enero, Intel publicó sus resultados del Q4 2025, que cubren el periodo finalizado el 27 de diciembre. A continuación se presentan las cifras clave comparadas con el mismo periodo de 2024:

- Ingresos: 13.67 mil millones USD (–4%)

- Ingreso neto (non-GAAP): 0.77 mil millones USD (+35%)

- Ganancias por acción (non-GAAP): 0.15 USD (+15%)

- Margen bruto: 37.9% (–4.2 puntos porcentuales)

Ingresos por Segmento:

- Client Computing Group: 8.19 mil millones USD (–6%)

- Data Center and AI: 4.74 mil millones USD (+9%)

- Intel Foundry: 4.51 mil millones USD (+4%)

- All other: 0.57 mil millones USD (–48%)

Intel informó resultados más fuertes de lo esperado para el Q4 2025. Los ingresos totalizaron 13.7 mil millones USD, superando el pronóstico de los analistas de aproximadamente 13.4 mil millones USD, y las ganancias ajustadas por acción alcanzaron 0.15 USD, muy por encima de los 0.08 USD esperados. Bajo GAAP, la empresa aún registró una pérdida de 0.12 USD por acción.

El panorama del negocio es mixto. El segmento Data Center & AI creció un 9% interanual y fue la fuente principal de la mejora en los resultados. Sin embargo, el mercado de PCs continúa debilitándose y las ventas en el segmento cliente están disminuyendo. El margen bruto sigue bajo presión, lo que indica altos costos de producción y la desafiante posición competitiva de Intel.

El principal negativo vino de la guía. Para el Q1 2026, la dirección espera ingresos entre 11.7 y 12.7 mil millones USD y prácticamente cero EPS no-GAAP. Este pronóstico fue notablemente peor que las expectativas del mercado, apuntando a un inicio débil de 2026. La empresa también reconoció que los problemas de fabricación, suministro y rendimiento de chips funcionales persistirán al menos hasta el segundo trimestre.

La guía débil causó una fuerte caída en las acciones después del informe. A pesar de un trimestre sólido, los inversores están más preocupados por las tasas de crecimiento futuras, y la baja guía para inicios de 2026 aumentó las preocupaciones de que la recuperación del negocio de Intel será lenta. Además, en 2026, Intel decidió reasignar sus recursos de fabricación, priorizando procesadores de servidor Xeon para centros de datos e infraestructura de IA. Esta decisión está impulsada por el aumento de la demanda de chips para centros de datos. Si bien Intel no ha abandonado el mercado de PCs, está reduciendo su enfoque en soluciones de bajo presupuesto y bajo margen y apostando por procesadores más caros. Este enfoque puede respaldar la rentabilidad, pero crea el riesgo de un mayor debilitamiento de posiciones en el segmento masivo de PCs, donde es probable que los competidores aumenten su cuota de mercado.

Análisis fundamental de Intel Corporation

A continuación se presenta el análisis fundamental para INTC para Q3 2025:

- Liquidez: la liquidez de Intel mejoró a finales de 2025 en comparación con el año anterior. Al comienzo de 2025, el efectivo y equivalentes de efectivo ascendían a 8.25 mil millones USD, y para finales de 2025, esta cifra aumentó a 14.27 mil millones USD. Los activos corrientes crecieron de 47.32 mil millones USD en 2024 a 63.69 mil millones USD en 2025. Los ratios de liquidez mejoraron, proporcionando a la empresa una mayor flexibilidad operativa a corto plazo. El total de pasivos corrientes disminuyó de 35.67 mil millones USD en 2024 a 31.58 mil millones USD en 2025. Las cuentas por cobrar se situaron en 3.84 mil millones USD, mostrando pocos cambios, lo que potencialmente podría inmovilizar capital de trabajo.

- Deuda y estabilidad financiera: Intel continúa soportando una carga significativa de deuda. Al cierre de 2025, la deuda a largo plazo de la empresa se situó en 44.09 mil millones USD, por debajo de 46.28 mil millones USD del año anterior. Como resultado, el ratio deuda-capital es de alrededor del 40%, lo cual es moderado para una gran empresa tecnológica; pero los ratios de deuda y cobertura de intereses están bajo presión debido a la débil rentabilidad. Las agencias de calificación crediticia rebajaron recientemente la calificación crediticia de Intel a BBB con perspectiva negativa, reflejando preocupaciones sobre la volatilidad de sus ganancias y los riesgos de cumplir con sus obligaciones.

- Rentabilidad y ganancias: la rentabilidad de Intel continúa recuperándose, mostrando mejoras en métricas no-GAAP, pero enfrenta desafíos bajo contabilidad GAAP. El margen bruto GAAP en 2025 cayó a 34.8% (desde 32.7% en 2024), y en el Q4 2025 se situó en 36.1%, lo cual es considerablemente más bajo que los niveles históricos. Mientras tanto, la pérdida neta de Intel en el Q4 2025 fue de 591 millones USD, y la pérdida neta total para 2025 fue de 267 millones USD.

En cuanto a métricas no-GAAP, hubo mejora, superando ligeramente las expectativas del mercado. El EPS no-GAAP del Q4 2025 fue de 0.15 USD, y para todo el año fue de 0.42 USD. El margen bruto anual no-GAAP aumentó a 36.7% (desde 36.0% en 2024), mientras que el margen trimestral fue de 37.9%, indicando un mejor control de costos y eficiencia operativa a pesar de los desafíos en curso. Sin embargo, la caída de ingresos en segmentos clave indica una fuerte presión competitiva. Los ingresos en el segmento client computing disminuyeron un 7%. En el mercado de GPUs discretas, la cuota de Intel cayó a casi cero en el Q1 2025, mientras que NVIDIA capturó alrededor del 92% del mercado. En el segmento de procesadores de servidor, la cuota de Intel disminuyó a 72% en 2025, mientras que la cuota de AMD aumentó a casi 30%.

- Flujo de caja e inversiones: el flujo de caja operativo del trimestre fue positivo, ascendiendo a 4.29 mil millones USD, con gastos de capital (CapEx) totalizando 4.02 mil millones USD, resultando en un pequeño flujo de caja libre positivo tras inversiones de capital. Esto indica que Intel continúa generando efectivo de sus operaciones, pero las grandes inversiones en producción y costos de cadena de suministro restringen el excedente de flujo de caja libre.

Análisis fundamental para Intel – conclusión

Los resultados del Q4 2025 de Intel muestran una empresa aún en proceso de transformación en lugar de crecimiento estable. La liquidez y los flujos de caja han mejorado, proporcionando un colchón para las operaciones, pero la deuda significativa y las pérdidas GAAP continuas debilitan la estructura financiera. Las métricas de rentabilidad son mixtas: el control de costos operativos ha mejorado, pero persisten las pérdidas netas y la compresión de márgenes. El flujo de caja operativo positivo y las inversiones disciplinadas indican la capacidad de generar efectivo, pero los altos gastos de capital y las presiones competitivas están limitando los excedentes de liquidez. Para los inversores, la estabilidad financiera de Intel en el Q4 2025 se considera inestable.

Análisis de múltiplos clave para Intel Corporation

A continuación se muestran los múltiplos de valoración clave para Intel Corporation a partir del Q4 2025, calculados en base a un precio de acción de 42 USD.

| Múltiplo | Lo que indica | Valor | Comentario |

|---|---|---|---|

| P/E (TTM) | Price paid for 1 USD of earnings over the past 12 months | N/A | ⬤ Ganancias negativas – el P/E no es aplicable. Esto señala inestabilidad del negocio. |

| P/S (TTM) | Price paid for 1 USD of annual revenue | 4.0 | ⬤ Valoración moderadamente alta. Para Intel, es crucial mantener el crecimiento de ingresos, especialmente en los segmentos Foundry y data centre. |

| EV/Sales (TTM) | Enterprise value to sales, accounting for debt | 4.4 | ⬤ Valoración por encima del promedio, indicando expectativas de crecimiento del negocio. |

| P/FCF (TTM) | Price paid for 1 USD of free cash flow | N/A | ⬤ P/FCF pierde relevancia por estar cerca de cero. Intel gasta casi todo su flujo de caja operativo en inversiones. |

| FCF Yield (TTM) | Free cash flow yield to shareholders | -0.1% | ⬤ Un FCF yield negativo indica que la empresa no está generando flujo de caja libre, haciendo que invertir en ella sea más especulativo. |

| EV/EBITDA (TTM) | Enterprise value to operating profit before depreciation and amortisation | 16.1 | ⬤ Cerca del límite superior de un rango razonable. Sin crecimiento de EBITDA, este múltiplo presionará el precio de la acción. |

| EV/EBIT (TTM) | Enterprise value to operating profit | 88.4 | ⬤ Valoración extremadamente alta. Con el EBIT actual, los inversores están descontando una recuperación agresiva. |

| P/B | Price to book value | 1.8 | ⬤ Un nivel normal para una empresa intensiva en capital. |

| Net Debt/EBITDA | Debt burden relative to EBITDA | 3.2 | ⬤ Carga de deuda moderada. Es aceptable por ahora, pero se requiere cautela dada la debilidad del flujo de caja. |

| Interest Coverage (TTM) | Ability to cover interest expenses with operating profit | 2.43 | ⬤ El nivel mínimo aceptable. La empresa aún puede atender su deuda, pero el margen de seguridad está disminuyendo. |

Análisis de múltiplos de valoración de Intel Corporation – conclusión

La empresa está en una fase de transición, y el mercado ya ha descontado en gran medida expectativas de recuperación futura impulsadas por los segmentos de IA, Foundry y data centre. Sin embargo, el panorama actual sigue siendo débil: las ganancias GAAP son negativas, el flujo de caja libre es limitado y la valoración de la empresa sigue siendo alta incluso con métricas basadas en ingresos y EBITDA. Dicho esto, pueden ser caras en términos del desempeño operativo actual. Sin embargo, pueden ser de interés para inversores dispuestos a esperar de 2 a 4 años y apostar por un giro estratégico del negocio a largo plazo.

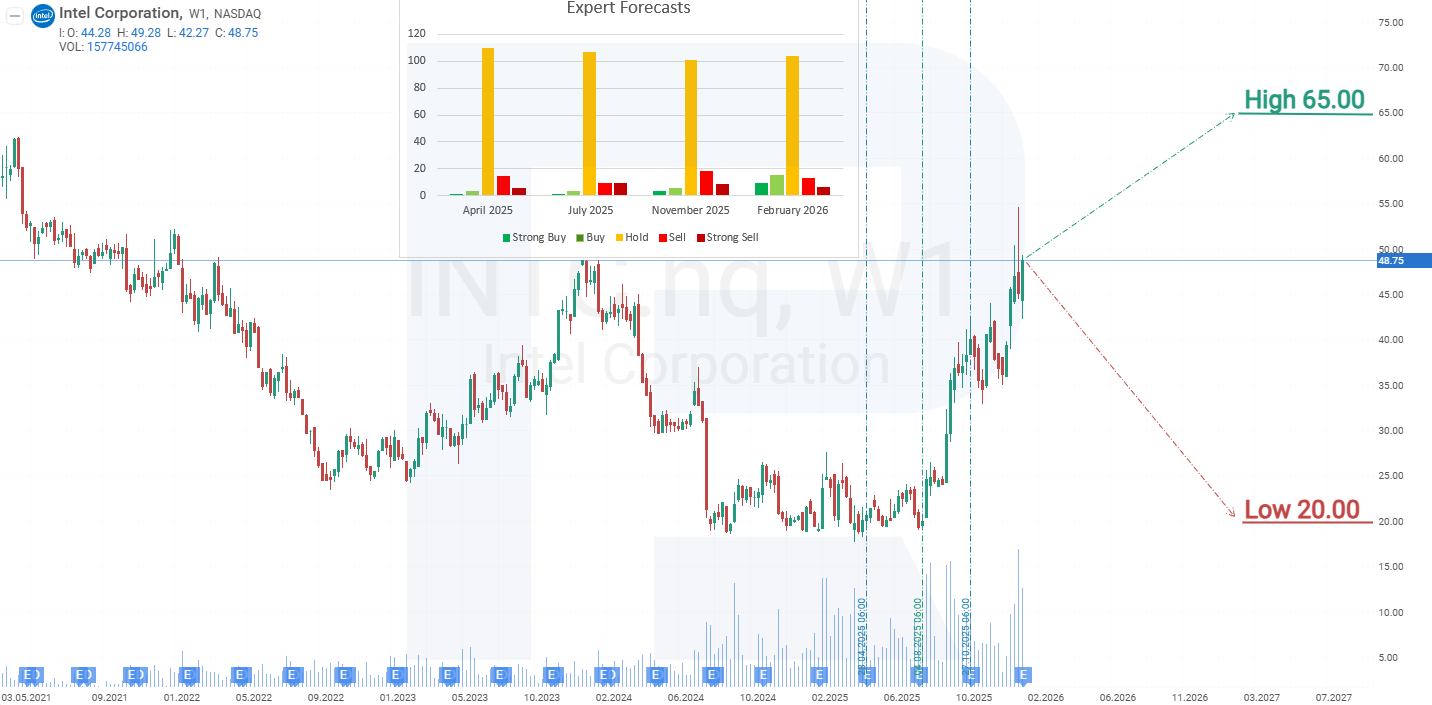

Pronósticos de expertos para las acciones de Intel Corporation en 2026

- Barchart: 5 de 44 analistas calificaron las acciones de Intel Corporation como Strong Buy, 1 como Buy, 33 como Hold, 1 como Sell y 4 como Strong Sell. El objetivo de precio superior es 65 USD, y el límite inferior es 20 USD.

- MarketBeat: 5 de 37 analistas asignaron una calificación Buy a las acciones, 26 recomendaron Hold y 6 calificaron Sell. El objetivo de precio superior es 65 USD, y el límite inferior es 30 USD.

- TipRanks: 8 de 32 profesionales recomendaron Buy, 20 Hold y 4 Sell. El objetivo de precio superior es 66 USD, y el límite inferior es 30 USD.

- Stock Analysis: 4 de 34 expertos calificaron las acciones como Strong Buy, 1 como Buy, 25 como Hold, 2 como Sell y 2 como Strong Sell. El objetivo de precio superior es 65 USD, y el límite inferior es 20 USD.

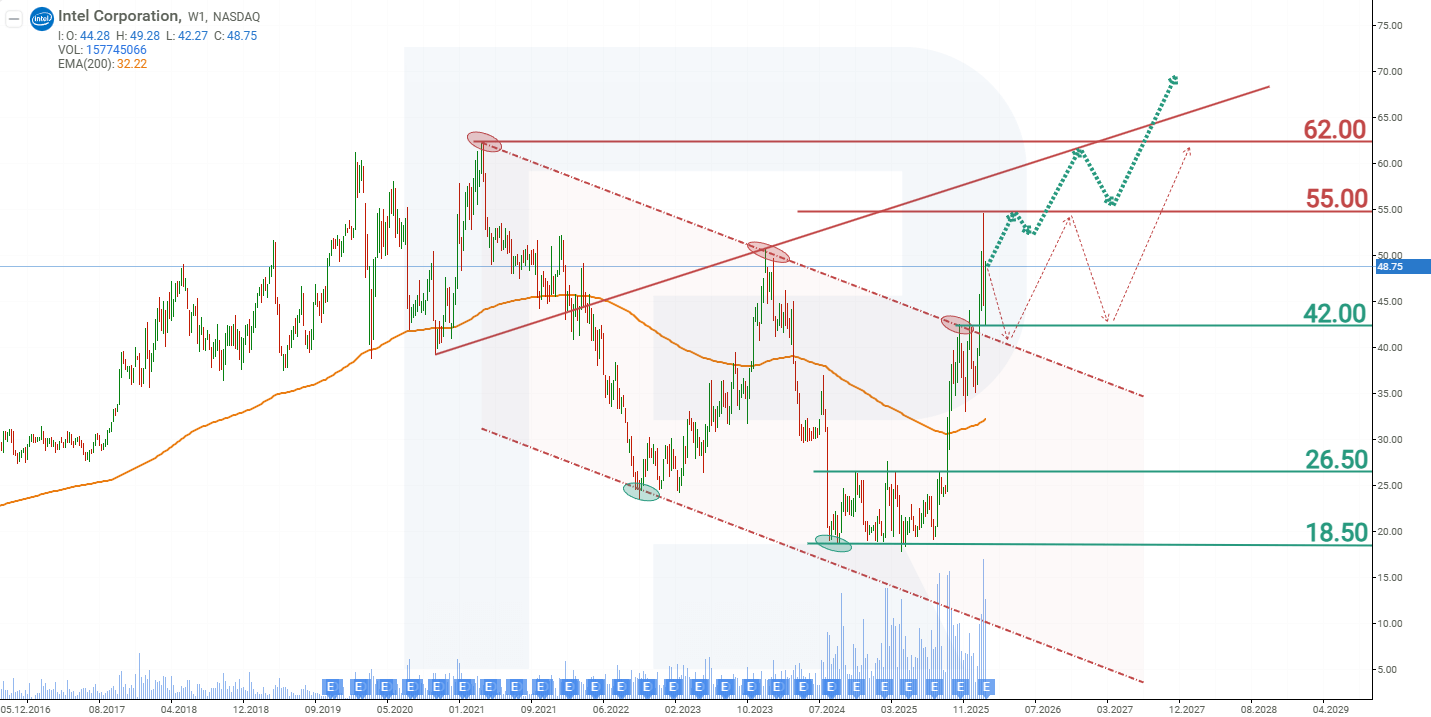

Pronóstico del precio de las acciones de Intel Corporation para 2026

En el gráfico semanal, las acciones de Intel rompieron por encima de la línea de tendencia descendente, señalando el fin de la tendencia bajista. En base al desempeño actual de las acciones de Intel, los escenarios potenciales de precio para 2026 son los siguientes:

El pronóstico del caso base para las acciones de Intel sugiere una ruptura por encima del nivel de resistencia de 55 USD, seguida de un ascenso hacia el máximo histórico de 62 USD. Tras una breve corrección, se espera una ruptura por encima del nivel de resistencia de 62 USD, con mayor potencial alcista para las acciones de INTC.

El pronóstico alternativo para la acción de Intel sugiere una nueva prueba de la línea de tendencia en 40 USD. Un rebote desde este nivel señalaría el fin de la corrección y la reanudación del crecimiento del precio hacia el primer objetivo en 55 USD. El siguiente nivel objetivo sería el máximo histórico en 62 USD.

Análisis y pronóstico de las acciones de Intel Corporation para 2026Riesgos de invertir en las acciones de Intel Corporation

Al invertir en acciones de Intel Corporation, es necesario considerar los factores que podrían afectar negativamente los ingresos futuros de la empresa. A continuación se detallan los principales riesgos:

- Desafíos en la fabricación: Intel enfrenta dificultades en sus procesos de manufactura, especialmente durante la transición a tecnologías microelectrónicas más avanzadas. Los retrasos en la adopción de nuevas prácticas y el exceso de gastos en proyectos de producción pueden generar costos elevados sin un aumento proporcional de los ingresos.

- Problemas en el negocio de fundición por contrato: el objetivo de Intel de convertirse en el segundo mayor fabricante de chips por contrato para 2030 enfrenta desafíos en la captación de clientes, una competencia intensa con Samsung y TSMC, y riesgos relacionados con este modelo de asociación, que requiere inversiones significativas sin garantía de retorno.

- Pérdida de cuota de mercado y competencia: el dominio tradicional de Intel en el mercado de PC está disminuyendo debido a la reducción de la demanda de estos dispositivos. La competencia de los procesadores ARM, especialmente en dispositivos móviles, servidores y centros de datos, representa una amenaza para los ingresos de Intel.

- Mercado de IA y centros de datos: Intel está considerablemente rezagado en el sector de chips de inteligencia artificial, donde NVIDIA y AMD mantienen una ventaja competitiva significativa. Esto ha provocado una pérdida de cuota de mercado, especialmente en el segmento de centros de datos, crucial para generar ingresos con altos márgenes.

- Situación financiera e inversiones: Intel volvió a registrar un BPA negativo, lo que indica dificultades financieras. Esta situación podría minar la confianza de los inversores y afectar la capacidad de financiar la investigación y el desarrollo necesarios para continuar creciendo.

- Suspensión del pago de dividendos: la suspensión de dividendos, vigente desde 1992, podría desalentar a los inversores enfocados en ingresos estables. Estas restricciones financieras pueden erosionar la confianza de los accionistas y presionar aún más el precio de la acción.

- Factores geopolíticos y económicos: las tensiones entre Estados Unidos y China –un mercado clave para los semiconductores– podrían afectar negativamente el negocio de Intel en esa región. Además, la presencia global de fabricación de la compañía la expone a riesgos geopolíticos significativos.

Estos factores, en conjunto, amenazan los beneficios futuros de Intel, lo que podría conducir a una disminución de los ingresos y a un aumento de gastos imprevistos.

Aviso legal: Este artículo ha sido traducido con la ayuda de herramientas de IA. Si bien se ha hecho todo lo posible para preservar su significado original, pueden existir algunas inexactitudes u omisiones. En caso de duda, consulte la fuente original en inglés.

Los pronósticos de los mercados financieros son la opinión personal de sus autores. El análisis actual no es una guía de trading. RoboForex no se hace responsable de los resultados que puedan ocurrir por utilizar las recomendaciones presentadas.