Johnson & Johnson: Ingresos récord en el Q4 2025 y expectativas optimistas para 2026

Johnson & Johnson presentó sólidos resultados para el Q4 2025, con los ingresos aumentando un 9% y el beneficio neto alcanzando 2.42 mil millones de USD. La previsión para 2026 anticipa un crecimiento constante, lo que debería ayudar a impulsar al alza el precio de las acciones de la compañía.

Johnson & Johnson (NYSE: JNJ) informó ingresos del Q4 2025 de 24.6 mil millones de USD, un 9.1% más que en el mismo periodo del año pasado, superando las expectativas de los analistas, previstas en aproximadamente 24.1 mil millones de USD. El beneficio neto totalizó 2.42 mil millones de USD, con ganancias por acción (EPS) de 2.46 USD, en línea con las expectativas del mercado. Los principales impulsores del crecimiento incluyeron sólidas ventas en los segmentos farmacéutico y de dispositivos médicos, particularmente en medicamentos oncológicos y tecnologías médicas.

La compañía prevé ingresos para 2026 de aproximadamente 100.5 mil millones de USD, lo que representa un incremento del 5.7–6.7% respecto a 2025, con un EPS ajustado esperado en torno a 11.53 USD.

En general, J&J continúa su estrategia de crecimiento mediante la innovación y la eficiencia operativa, como evidencian sus sólidos resultados financieros y su confianza en el futuro. Tras el informe, las acciones de JNJ continuaron subiendo, alcanzando un nuevo máximo histórico.

Este artículo ofrece un análisis de los informes trimestrales de Johnson & Johnson, un análisis técnico y fundamental de las acciones de JNJ, y una previsión de acciones para la compañía en 2026. También explora el modelo de negocio de Johnson & Johnson, las fuentes de ingresos y las predicciones de expertos sobre las acciones de Johnson & Johnson en 2026.

Acerca de Johnson & Johnson

Fundada en 1886 en Estados Unidos, Johnson & Johnson fabrica productos médicos, farmacéuticos y artículos relacionados con la salud, incluyendo productos de cuidado personal y dispositivos médicos. J&J es reconocida por sus marcas conocidas, como Band-Aid, Neutrogena, Tylenol y otras. La empresa salió a bolsa en 1944 y actualmente es una de las mayores corporaciones de atención médica del mundo.

Imagen del nombre de la empresa Johnson & JohnsonModelo de negocio de Johnson & Johnson

Johnson & Johnson es una de las empresas más grandes del mundo, activa en el sector de la salud y los bienes de consumo. Tiene un modelo de negocio diversificado y vende sus productos en tres segmentos principales:

- Segmento farmacéutico: la principal fuente de ingresos es la venta de medicamentos con receta. Las áreas clave incluyen oncología, inmunología, neurología, enfermedades infecciosas, cardiología, metabolismo y vacunas

- Segmento de dispositivos médicos: la principal fuente de ingresos proviene de la venta de equipos y dispositivos médicos. Las áreas clave incluyen cirugía, ortopedia, soluciones intervencionistas y cirugía ocular

- Segmento de salud del consumidor: la principal fuente de ingresos es la venta de productos de cuidado personal y de salud. Las áreas clave incluyen productos para el cuidado de la piel, productos para bebés, cuidado bucal, suplementos dietéticos y medicamentos de venta libre

El modelo de negocio de Johnson & Johnson se basa en diversificar los ingresos entre los tres segmentos, lo que permite a la empresa obtener ganancias no solo de los productos farmacéuticos, sino también de la producción y venta de equipos médicos.

El segmento de consumo también representa un área significativa para la diversificación de ingresos, ya que abarca productos que se venden fuera de los centros médicos y que no requieren receta médica.

Informe del segundo trimestre de 2024 de Johnson & Johnson

Johnson & Johnson publicó su informe del segundo trimestre de 2024 el 17 de julio de 2024. Además de las métricas financieras clave, la empresa presentó datos segmentados de Innovative Medicine (que incluye productos farmacéuticos, productos de salud y artículos de cuidado personal) y MedTech (que comprende dispositivos y equipos médicos). A continuación se presentan las cifras en comparación con el mismo período del año anterior:

- Ingresos: 22.45 mil millones USD (+4,3%)

- Beneficio neto: 4.68 mil millones USD (–12,8%)

- Ganancias por acción: 2,82 USD (+10,2%)

- Ingresos de Innovative Medicine: 14.49 mil millones USD (+5,5%)

- EE.UU.: 8.51 mil millones USD (+8,9%)

- Resto del mundo: 5.98 mil millones USD (+1,1%)

- Ingresos de MedTech: 7.96 mil millones USD (+2,2%)

- EE.UU.: 4.05 mil millones USD (+5,7%)

- Resto del mundo: 3.89 mil millones USD (–1,3%)

La dirección de Johnson & Johnson describió sus resultados del segundo trimestre de 2024 como sólidos. En particular, el presidente y director ejecutivo Joaquin Duato destacó que las cifras del segundo trimestre reflejan el enfoque continuo de la empresa en impulsar la próxima ola de innovaciones médicas, lo que ha generado un crecimiento significativo en ventas y un ajuste en las ganancias operativas por acción. Con una sólida cartera de productos, la integración de Shockwave y la expansión continua de su gama farmacéutica, la empresa cuenta con una base sólida para el crecimiento tanto a corto como a largo plazo.

Johnson & Johnson presentó una perspectiva optimista para 2024, esperando un crecimiento continuo en sus segmentos clave: Innovative Medicine y MedTech.

La empresa proyectó ingresos anuales entre 89.30 y 90.30 mil millones USD, lo que representa un aumento interanual del 4,0–5,0%. Las ganancias por acción (BPA) se estimaron entre 10,70 y 10,80 USD, lo que supone un incremento del 2,5–3,5% con respecto a 2023.

La dirección de Johnson & Johnson enfatizó que la empresa está bien posicionada para el crecimiento a largo plazo, respaldada por su cartera de productos diversificada y sus inversiones activas en innovación.

Informe del tercer trimestre de 2024 de Johnson & Johnson

El 15 de octubre de 2024, Johnson & Johnson publicó sus resultados del tercer trimestre de 2024, mostrando que los ingresos volvieron a superar los del mismo período de 2023. A continuación, se presentan las cifras clave comparadas con el tercer trimestre de 2023:

- Ingresos: 22.47 mil millones de USD (+5.2%)

- Beneficio neto: 2.69 mil millones de USD (−37.5%)

- Beneficio por acción (EPS): 2.42 USD (−9.0%)

- Ingresos – Medicina innovadora: 14.58 mil millones de USD (+4.9%)

- EE. UU.: 8.87 mil millones de USD (+7.5%)

- Resto del mundo: 5.70 mil millones de USD (+1.2%)

- Ingresos – MedTech: 7.89 mil millones de USD (+7.1%)

- EE. UU.: 4.03 mil millones de USD (+5.7%)

- Resto del mundo: 3.85 mil millones de USD (+3.9%)

Joaquin Duato declaró que los resultados del tercer trimestre de 2024 de J&J reflejan la diversidad distintiva del modelo de negocio de la empresa y su compromiso con la innovación en el cuidado de la salud. Destacó el progreso logrado en el avance de tratamientos para enfermedades con altas necesidades no cubiertas, posicionando a J&J para un crecimiento sostenible.

El comentario sobre los resultados resaltó avances significativos en la expansión de la cartera de productos, incluyendo aprobaciones regulatorias para TREMFYA en colitis ulcerosa y la combinación de RYBREVANT con LAZCLUZE para el tratamiento del cáncer de pulmón de células no pequeñas. También se mencionó la presentación de una solicitud para obtener derechos exclusivos relacionados con el desarrollo del sistema robótico de cirugía general OTTAVA.

La empresa atribuyó la caída del beneficio neto a gastos únicos de investigación y desarrollo asociados con la adquisición de los resultados de investigación de M-Wave.

Informe del cuarto trimestre de 2024 de Johnson & Johnson

El 22 de enero de 2025, Johnson & Johnson publicó sus resultados del cuarto trimestre de 2024, que superaron las expectativas, aunque las dinámicas de los indicadores clave fueron mixtas:

- Ingresos: 22.52 mil millones de USD (+5.3%)

- Beneficio neto: 3.43 mil millones de USD (−17.5%)

- Beneficio por acción (EPS): 2.04 USD (−10.9%)

- Ingresos de Medicina Innovadora: 14.33 mil millones de USD (+4.4%)

- EE. UU.: 8.97 mil millones de USD (+11.1%)

- Resto del mundo: 5.35 mil millones de USD (−5.1%)

- Ingresos de MedTech: 8.18 mil millones de USD (+6.7%)

- EE. UU.: 4.22 mil millones de USD (+7.6%)

- Resto del mundo: 3.96 mil millones de USD (+5.8%)

JJoaquin Duato describió 2024 como un “año de transformación” para Johnson & Johnson, destacando un crecimiento sólido y un progreso acelerado en la cartera de productos de la empresa. J&J alcanzó ventas anuales de 88.80 mil millones USD y un BPA de 9,98 USD, lo que representa un crecimiento en comparación con 2023, aunque fue ligeramente inferior a la previsión proporcionada en su comentario sobre los resultados del segundo trimestre de 2024.

La caída del beneficio neto se atribuyó al aumento de los costes relacionados con adquisiciones, actividades operativas, movimientos adversos en el tipo de cambio y gastos por acuerdos legales.

Para 2025, la empresa ofreció una previsión cautelosa, esperando unas ventas entre 89.20 y 90.00 mil millones USD, por debajo de las expectativas de los analistas que estimaban 91.04 mil millones USD. La previsión de BPA ajustado se fijó entre 10,50 y 10,70 USD, en línea con las expectativas del mercado.

Tras la publicación del informe, el precio de la acción de J&J descendió, probablemente debido a la previsión conservadora de ventas para 2025.

Informe del primer trimestre de 2025 de Johnson & Johnson

El 15 de abril de 2025, Johnson & Johnson publicó sus resultados del primer trimestre de 2025, que superaron las expectativas. Las cifras clave se presentan a continuación, en comparación con el primer trimestre de 2024:

- Ingresos: 21.89 mil millones de USD (+2.4%)

- Beneficio neto: 6.71 mil millones de USD (+1.9%)

- Beneficio por acción (EPS): 2.77 USD (+2.2%)

- Ingresos de Medicina Innovadora: 13.87 mil millones de USD (+2.3%)

- EE. UU.: 8.09 mil millones de USD (+6.3%)

- Resto del mundo: 5.78 mil millones de USD (−2.9%)

- Ingresos de MedTech: 8.02 mil millones de USD (+2.5%)

- EE. UU.: 4.21 mil millones de USD (+5.1%)

- Resto del mundo: 3.81 mil millones de USD (−0.2%)

La empresa presentó resultados sólidos, superando las estimaciones de Wall Street tanto en ganancias por acción como en ingresos. Este desempeño estuvo respaldado por un crecimiento constante en los segmentos de Innovative Medicine y MedTech. La capacidad de Johnson & Johnson para mantener un rendimiento sólido a pesar de desafíos como la competencia de biosimilares para Stelara y las presiones macroeconómicas en mercados clave resalta su resiliencia estratégica y eficacia operativa.

Johnson & Johnson continúa fortaleciendo su cartera mediante adquisiciones estratégicas. La operación de 14.60 mil millones USD para adquirir Intra-Cellular Therapies está cerca de completarse, reforzando la posición de J&J en neurología. El progreso en el desarrollo de productos —incluyendo la aprobación de TREMFYA para el tratamiento de la enfermedad de Crohn y resultados clínicos positivos para RYBREVANT en terapia para cáncer de pulmón— reafirma el compromiso de la empresa con la innovación. Además, el lanzamiento de ensayos clínicos para el sistema quirúrgico robótico OTTAVA posiciona a J&J como un potencial competidor frente a líderes del sector de tecnología médica como Intuitive Surgical.

Desde una perspectiva financiera, Johnson & Johnson sigue siendo altamente resiliente. La empresa aumentó su dividendo trimestral a 1,30 USD por acción, marcando el 63º año consecutivo de crecimiento del dividendo. También elevó su previsión de ingresos para todo el año 2025 a un rango entre 91.00 y 91.80 mil millones USD, reflejando aranceles previstos de alrededor de 400 millones USD y el impacto esperado de la adquisición pendiente de Intra-Cellular Therapies.

No obstante, persisten ciertos desafíos. La empresa sigue enfrentando riesgos legales relacionados con litigios por productos con talco y la disminución en las ventas de Stelara debido a la creciente competencia de los biosimilares.

Informe de resultados del segundo trimestre de 2025 de Johnson & Johnson

Johnson & Johnson publicó su informe de resultados del segundo trimestre de 2025 el 16 de julio de 2025, superando una vez más las expectativas del mercado. A continuación se presentan las métricas clave, comparadas con el segundo trimestre de 2024:

- Ingresos: 23.74 mil millones de USD (+5.8%)

- Beneficio neto: 5.54 mil millones de USD (+18.2%)

- Beneficio por acción: 2.77 USD (−1.8%)

- Ingresos – Medicina Innovadora: 15.20 mil millones de USD (+4.9%)

- EE. UU.: 9.16 mil millones de USD (+7.6%)

- Resto del mundo: 6.04 mil millones de USD (+1.0%)

- Ingresos – MedTech: 8.54 mil millones de USD (+7.3%)

- EE. UU.: 4.38 mil millones de USD (+8.0%)

- Resto del mundo: 4.16 mil millones de USD (+6.7%)

Johnson & Johnson presentó resultados sólidos en el 2T de 2025, superando las expectativas del mercado. Los ingresos se situaron en 23.7 mil millones USD, con un aumento interanual del 5.8%, mientras que el BPA ajustado alcanzó los 2.77 USD, significativamente por encima de las previsiones de los analistas. La dirección señaló un crecimiento sólido en los segmentos de Innovative Medicine y MedTech, con un desempeño particularmente bueno en productos de oncología y cardiovasculares. Darzalex volvió a superar expectativas, con ventas de 3.54 mil millones USD (+22%), y la división de MedTech se expandió aún más, impulsada por la electrofisiología y la cirugía cardiovascular, logrando un crecimiento de dos dígitos.

Un factor muy positivo fue la reducción a la mitad de los costos arancelarios previstos, de 400 millones USD a 200 millones USD, debido a la relajación de las tensiones comerciales. Johnson & Johnson destinó estos ahorros a I+D y a la ampliación de su cartera de productos, lo que refleja una asignación de capital prudente y una clara estrategia a largo plazo. Unos efectos de divisa favorables también apoyaron los ingresos.

La empresa realizó un impulso agresivo en oncología, fijándose el objetivo de alcanzar 50 mil millones USD en ingresos de esta área para 2030, y está avanzando activamente en nuevos desarrollos en oncología, inmunología, cardiología y robótica quirúrgica. Estas tendencias positivas permitieron a la dirección elevar su guía para 2025: ahora se esperan ingresos en el rango de 93.2–93.6 mil millones USD y un BPA entre 10.80 y 10.90 USD (antes 10.50–10.70 USD).

La empresa no proporcionó guía para el 3T de 2025, pero el tono generalmente optimista de la dirección y la mejora de la previsión anual indicaron un impulso de crecimiento sostenido. Los analistas esperaban un BPA de aproximadamente 2.75 USD para el 3T de 2025 y unos ingresos de alrededor de 23.17 mil millones USD. Se depositaron altas expectativas en las nuevas líneas de productos y en la expansión continua de los segmentos de MedTech e Innovative Medicine.

Resultados de ganancias del Q3 2025 de Johnson & Johnson

El 14 de octubre de 2025, Johnson & Johnson publicó sus resultados del 3T de 2025. Las cifras clave comparadas con el 3T de 2024 son las siguientes:

- Ingresos: 23.99 mil millones USD (+6.8%)

- Beneficio neto: 6.80 mil millones USD (+15.7%)

- Beneficio por acción: 2.80 USD (+15.7%)

- Ingresos de Innovative Medicine: 15.56 mil millones USD (+6.8%)

- EE. UU.: 9.40 mil millones USD (+6.0%)

- Resto del mundo: 6.16 mil millones USD (+7.9%)

- Ingresos de MedTech: 8.43 mil millones USD (+6.8%)

- EE. UU.: 4.31 mil millones USD (+6.6%)

- Resto del mundo: 4.12 mil millones USD (+7.0%)

Los resultados del Q3 2025 de Johnson & Johnson superaron las expectativas de los analistas. Los ingresos totalizaron 23.99 mil millones de USD, ligeramente por encima de la previsión del mercado de 23.79 mil millones de USD. Las ganancias por acción ajustadas fueron de 2.80 USD, también por encima de las estimaciones de 2.75 USD.

Las ventas aumentaron en todas las principales áreas de negocio. En el segmento de Innovative Medicine, el crecimiento estuvo impulsado principalmente por terapias de oncología y neurociencia, con un sólido desempeño de Darzalex, Carvykti, Erleada, Rybrevant/Lazcluze y Spravato (para el tratamiento de la depresión). Las ventas de Stelara e Imbruvica disminuyeron, en parte debido a la competencia de biosimilares de menor coste y cambios en el programa Medicare. Según la compañía, la pérdida de exclusividad de Stelara redujo el crecimiento total en aproximadamente 10.7 puntos porcentuales. Darzalex por sí solo generó ventas de 3.67 mil millones de USD durante el trimestre.

En el segmento MedTech, el crecimiento estuvo respaldado por dispositivos para el tratamiento de arritmias (Biosense Webster), tecnologías cardiovasculares (Abiomed, Shockwave), suturas quirúrgicas e instrumentos oftálmicos. El crecimiento más rápido se registró en las divisiones de Cardiovascular y Vision.

La compañía elevó su previsión de ingresos para todo el año a 93.5–93.9 mil millones de USD (punto medio: 93.7 mil millones de USD) y mantuvo sin cambios su previsión de ganancias por acción (EPS) en 10.80–10.90 USD. Una traducción favorable de divisas también aportó un impulso, sumando aproximadamente un 1.4% a los ingresos en el trimestre.

Johnson & Johnson también anunció que planeaba escindir su división de ortopedia, DePuy Synthes, en una compañía separada dentro de 18–24 meses. Este movimiento permitirá a la compañía centrarse en áreas de mayor crecimiento, incluidas oncología, inmunología, neurociencia, cuidado cardiovascular, cirugía y oftalmología.

Resultados del Q4 2025 de Johnson & Johnson

Johnson & Johnson informó sus resultados del Q4 2025 el 21 de enero de 2026. A continuación se presentan las cifras clave comparadas con el Q4 2024 (https://www.investor.jnj.com/financials/quarterly-results/default.aspx):

- Ingresos: 24.56 mil millones de USD (+9.1%)

- Beneficio neto: 6.01 mil millones de USD (+21.5%)

- Ganancias por acción (EPS): 2.46 USD (+20.6%)

- Ingresos de Innovative Medicine: 15.76 mil millones de USD (+10.0%)

- EE. UU.: 9.68 mil millones de USD (+7.9%)

- Resto del mundo: 6.07 mil millones de USD (+13.4%)

- Ingresos de MedTech: 8.80 mil millones de USD (+7.5%)

- EE. UU.: 4.51 mil millones de USD (+6.6%)

- Resto del mundo: 4.30 mil millones de USD (+8.5%)

Para el Q4 2025, Johnson & Johnson superó la previsión de ingresos, aunque las ganancias por acción (EPS) se situaron en línea con las expectativas. Los ingresos trimestrales totalizaron 24.6 mil millones de USD, un 9% más interanual, superando la estimación consensuada de los analistas en 400 millones de USD. La principal fuente de crecimiento de ingresos provino de los segmentos farmacéutico y MedTech. El EPS ajustado fue de 2.46 USD, igualando las expectativas del mercado.

Los resultados operativos de la compañía muestran un impulso sólido. Las ventas farmacéuticas continuaron creciendo, impulsadas por una fuerte demanda de nuevos medicamentos contra el cáncer y enfermedades autoinmunes (p. ej., Darzalex y Tremfya). Mientras tanto, las marcas más antiguas que enfrentan vencimientos de patentes experimentaron presión por la competencia de biosimilares. Stelara, un superventas durante mucho tiempo, experimentó una caída significativa de ingresos, pero el impacto general se compensó con el crecimiento en otras áreas terapéuticas. MedTech también contribuyó de forma significativa a los ingresos, con un crecimiento moderado.

La dirección proporcionó una previsión optimista para 2026, que superó el consenso promedio de los analistas: Johnson & Johnson espera ingresos en el rango de 100.0–100.5 mil millones de USD, con un EPS ajustado proyectado entre 11.4 y 11.6 USD. Esto refleja un objetivo de crecimiento del 6–7% tanto en ingresos como en beneficio frente a 2025, superando las estimaciones promedio de los analistas. La compañía atribuye este optimismo a la expansión de su portafolio de fármacos innovadores, particularmente en oncología, inmunología y otras áreas terapéuticas clave, así como a inversiones continuas en I+D y fabricación.

El informe indica que el modelo operativo de Johnson & Johnson sigue siendo resiliente, con un crecimiento constante de los ingresos y una perspectiva confiada para el futuro. Sin embargo, la ausencia de un rendimiento del EPS significativamente superior podría sugerir que el aumento de costes (p. ej., por adquisiciones o actividades de inversión) está compensando el impacto neto del incremento de ventas.

Análisis fundamental de Johnson & Johnson

A continuación se presenta el análisis fundamental de J&J basado en los resultados financieros del Q3 2026:

- Liquidez y flujo de caja: la compañía demuestra una excelente capacidad para generar efectivo. En 2025, el flujo de caja libre alcanzó 19.7 mil millones de USD, y al cierre del año, el efectivo y los valores líquidos totalizaron 20 mil millones de USD. El ratio corriente se sitúa en 1.07, lo que indica activos suficientes para cubrir obligaciones a corto plazo.

- Deuda y cobertura de intereses: J&J mantiene una carga de deuda estable. La deuda total al final de 2025 fue de aproximadamente 48 mil millones de USD, con una deuda neta de alrededor de 28 mil millones de USD. El ratio deuda/patrimonio es 0.58, considerado moderado para un gigante farmacéutico. El ratio de cobertura de intereses se sitúa en 27.01, lo que indica que la compañía cubre cómodamente sus obligaciones de servicio de deuda.

- Rentabilidad y gastos operativos: el margen operativo de J&J al final de 2025 se mantiene alto en 25.66%, mientras que el margen neto es 27.26%. En 2025, la compañía invirtió más de 32 mil millones de USD en investigación y desarrollo, y en fusiones y adquisiciones, subrayando su enfoque en el crecimiento a largo plazo pese a la presión de los genéricos sobre medicamentos clave.

- Dividendos y cobertura: Johnson & Johnson continúa con su estatus de rey de los dividendos. En el Q4 2025, la compañía anunció dividendos trimestrales de 1.30 USD por acción. Con ganancias anuales ajustadas de 10.79 USD, los dividendos están totalmente cubiertos por las ganancias y un flujo de caja estable. Se proyecta que el flujo de caja libre aumente a 21 mil millones de USD en 2026, proporcionando capacidad adicional para incrementar los pagos de dividendos.

- Segmentos clave del negocio: en el segmento Innovative Medicine, los ingresos en el Q4 aumentaron un 8.2% hasta 15.76 mil millones de USD. Los principales impulsores del crecimiento fueron fármacos de oncología e inmunología como Darzalex y Tremfya. Al mismo tiempo, la caída de las ventas de Stelara se compensó con el crecimiento en otros segmentos.

En MedTech, las ventas crecieron un 7.5% hasta 8.80 mil millones de USD. Se logró éxito en los segmentos de electrofisiología y soluciones cardiovasculares. La compañía también anunció planes para escindir su negocio de ortopedia en una entidad separada para mediados de 2027.

Conclusión del análisis fundamental de JNJ

La compañía cerró 2025 con sólidos resultados financieros, superando las expectativas del mercado tanto en ingresos como en beneficio. Johnson & Johnson está abordando con confianza desafíos, como la pérdida de la patente de Stelara, mediante nuevos lanzamientos de productos e inversiones activas en investigación y desarrollo. Una liquidez excepcional y una deuda moderada permiten a la compañía mantener la estabilidad financiera y continuar expandiéndose mediante fusiones y adquisiciones, lo que la convierte en un activo fiable para inversores centrados en dividendos.

Análisis de múltiplos clave de valoración de Johnson & Johnson

A continuación se presentan los múltiplos clave de valoración para Johnson & Johnson basados en los resultados financieros del Q1 2026, calculados con un precio de acción de 340 USD:

| Multiplicador | Qué muestra | Valor | Comentario |

|---|---|---|---|

| P/E (TTM) | El precio de 1 USD de beneficios de los últimos 12 meses | 19.8 | ⬤ Moderate valuation for such a stable company. |

| P/S (TTM) | El precio de 1 USD de ingresos anuales | 5.6 | ⬤ For a company of this size and with these margins, this valuation is normal. However, any slowdown in revenue growth may impact the stock price. |

| EV/Sales (TTM) | Valor de empresa frente a ingresos, incluyendo la deuda | 5.9 | ⬤ Considering the debt, the company is valued slightly above its annual revenue, which is reasonable for a stable business. |

| P/FCF (TTM) | El precio de 1 USD de flujo de caja libre | 26.9 | ⬤ The valuation for free cash flow is relatively high. |

| FCF Yield (TTM) | Rentabilidad del flujo de caja libre para los accionistas | 3.7% | ⬤ Normal yield for a stable company. |

| EV/EBITDA (TTM) | Valor de empresa frente a EBITDA | 16.7 | ⬤ A moderately high valuation for a mature business. |

| EV/EBIT (TTM) | Valor de empresa frente a beneficio operativo | 20.6 | ⬤ For the short term, any signal of growth slowdown or margin changes may impact the stock price. |

| P/B | Precio frente al valor contable | 6.7 | ⬤ Growth expectations are built into the valuation, and weak results could exert pressure on the stock. |

| Net Debt/EBITDA | Carga de deuda en relación con el EBITDA | 0.83 | ⬤ The debt burden is moderate, providing the company with sufficient flexibility for financial manoeuvres. |

| Interest Coverage (TTM) | Relación entre beneficio operativo y gasto por intereses | 18 | ⬤ Excellent interest coverage. This provides the company with good protection against rising rates or adverse economic conditions. |

Conclusión del análisis de múltiplos de valoración de Johnson & Johnson

Johnson & Johnson continúa ofreciendo excelentes resultados, con sólidos ingresos, beneficios y cifras de flujo de caja libre, manteniendo al mismo tiempo una baja carga de deuda. Para el inversor de medio plazo, las acciones de la compañía parecen moderadamente caras, lo que implica un margen de seguridad mínimo. El principal riesgo es una desaceleración del crecimiento, que podría desencadenar una corrección de precio. Si la compañía sigue ofreciendo un crecimiento estable y flujo de caja, el precio actual sigue estando justificado. Sin embargo, si el desempeño se debilita, la alta valoración podría provocar una caída significativa en el precio de las acciones.

En última instancia, es esencial monitorear de cerca los informes trimestrales y nuevas previsiones de la compañía, ya que cualquier revés en márgenes o ingresos podría tener un impacto significativo en el precio de la acción.

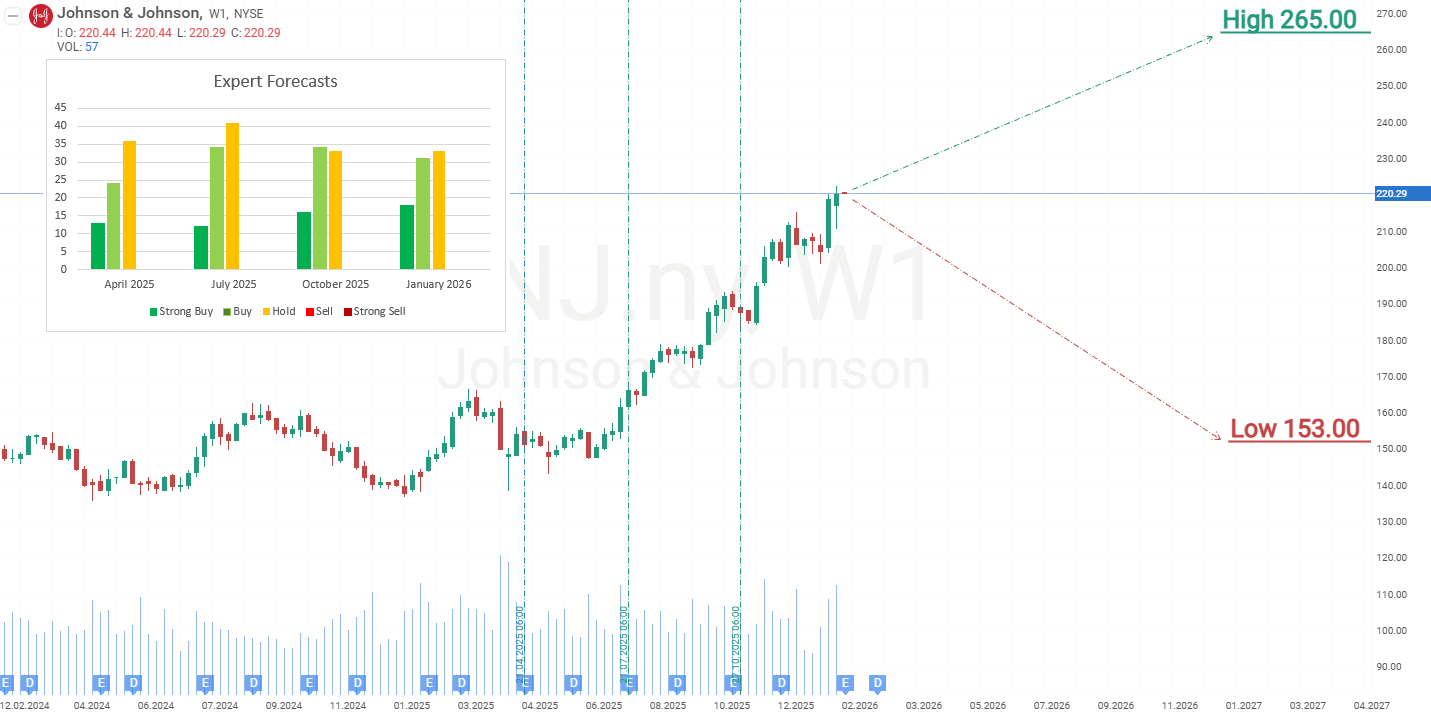

Previsiones de los expertos para las acciones de Johnson & Johnson en 2026

- Barchart: 13 de 26 analistas calificaron las acciones de Johnson & Johnson como Strong Buy, 2 como Buy y 11 como Hold. El objetivo de precio superior es 265 USD, y el límite inferior es 165 USD.

- MarketBeat: 17 de 26 analistas dieron a las acciones una calificación de Buy, y 9 recomendaron Hold. El objetivo de precio superior es 265 USD, y el límite inferior es 190 USD.

- TipRanks: 8 de 13 profesionales recomendaron Buy, y 5 recomendaron Hold. El objetivo de precio superior es 265 USD, y el límite inferior es 200 USD.

- Stock Analysis: 5 de 17 expertos calificaron las acciones como Strong Buy, 4 como Buy y 8 como Hold. El objetivo de precio superior es 265 USD, y el límite inferior es 153 USD.

Ninguno de los analistas recomendó vender acciones de Johnson & Johnson.

Previsiones de los expertos para las acciones de Johnson & Johnson en 2026Pronóstico del precio de las acciones de Johnson & Johnson para 2026

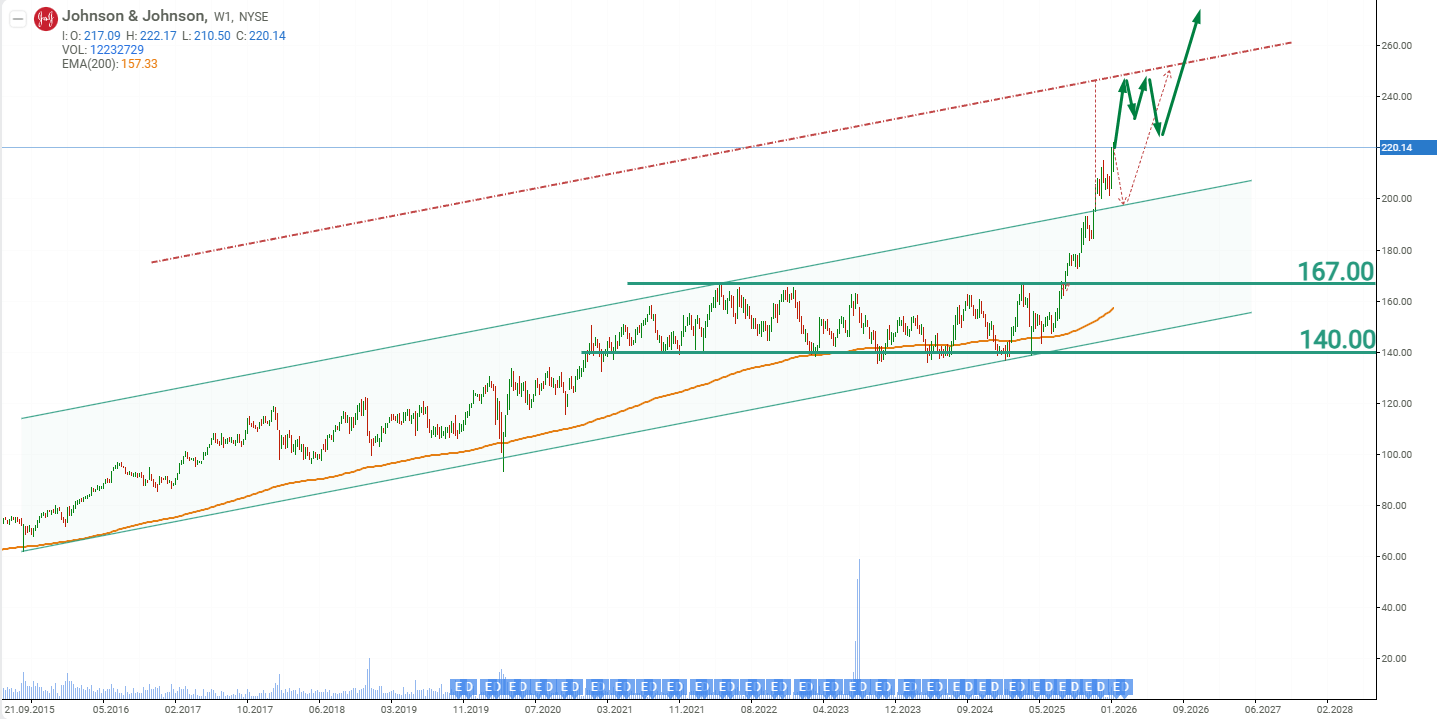

En agosto de 2025, las acciones de Johnson & Johnson rompieron la resistencia en 167 USD, saliendo del rango de negociación 140–167 USD en el que habían estado desde 2021. Esto marcó el inicio de una tendencia alcista sostenida, resultando en un aumento del 30% en el precio de las acciones de JNJ hasta febrero de 2026. El informe del Q4 mostró que la compañía está manteniendo su posición en el mercado pese a una disminución en las ventas del popular fármaco Stelara y el vencimiento de patentes de otros. Esto respalda las acciones de JNJ y contribuye a su crecimiento continuo. En función del desempeño actual de las acciones de Johnson & Johnson, los posibles escenarios de precio para JNJ en 2026 son los siguientes:

La previsión del escenario base para las acciones de Johnson & Johnson sugiere un mayor crecimiento del precio hasta el nivel de resistencia de 250 USD. Después de esto, las acciones podrían consolidarse dentro de un rango estrecho, ya que el precio ha estado subiendo durante cinco meses consecutivos sin correcciones significativas. Tras esta consolidación, se anticipan nuevos incrementos de precio.

La previsión alternativa para las acciones de Johnson & Johnson sugiere una caída hasta el soporte en 200 USD. En este nivel, se espera que una corrección llegue a su fin, tras lo cual se reanudaría el crecimiento del precio. El nivel objetivo para el crecimiento sería la resistencia de 250 USD.

Análisis y pronóstico de las acciones de Johnson & Johnson para 2026Aviso legal: Este artículo ha sido traducido con la ayuda de herramientas de IA. Si bien se ha hecho todo lo posible para preservar su significado original, pueden existir algunas inexactitudes u omisiones. En caso de duda, consulte la fuente original en inglés.

Los pronósticos de los mercados financieros son la opinión personal de sus autores. El análisis actual no es una guía de trading. RoboForex no se hace responsable de los resultados que puedan ocurrir por utilizar las recomendaciones presentadas.