Super Micro Computer – inicio débil pero sólido panorama para 2026

Tras un inicio lento del año fiscal, Super Micro Computer prevé una recuperación de las ventas y una duplicación de los ingresos en el 2T, mientras que el objetivo para el año completo se mantiene sin cambios en 36 mil millones de USD. Las acciones actualmente cotizan cerca de su valor razonable.

Super Micro Computer, Inc. (NASDAQ: SMCI) informó los resultados del 1T del año fiscal 2026 con ingresos de alrededor de 5.0 mil millones de USD (–15% interanual) y ganancias por acción (EPS) no-GAAP de 0.35 USD, junto con un margen bruto no-GAAP de 9.5%. Estos resultados fueron, en general, más débiles de lo que esperaba el mercado: tanto los ingresos como el EPS quedaron por debajo del consenso y del rango inicial de guidance de la compañía, aunque en términos generales se alinearon con la previsión revisada recientemente de alrededor de 5 mil millones de USD. La dirección atribuyó el desfase al aplazamiento de varios grandes proyectos de IA y de entregas de racks de servidores al próximo trimestre debido a ajustes de configuración y retrasos de entrega.

Para el 2T del AF 2026, la compañía espera que los ingresos aumenten a 10–11 mil millones de USD y un EPS no-GAAP de 0.46–0.54 USD, lo que implica casi una duplicación de las ventas en comparación con el trimestre reportado. Para el año fiscal completo 2026, Super Micro proyecta ingresos de al menos 36 mil millones de USD, respaldados por una sólida cartera de pedidos de servidores de IA y por niveles continuamente altos de inversión de los clientes en infraestructura de IA.

Este artículo examina Super Micro Computer, Inc., describe las principales fuentes de ingresos de la compañía, analiza su desempeño trimestral reciente y destaca su perspectiva financiera para el año fiscal 2026. También incluye un análisis técnico de las acciones de SMCI, que sirve como base para la previsión de acciones de Super Micro Computer, Inc. para el año calendario 2026.

Acerca de Super Micro Computer, Inc.

Super Micro Computer fue fundada en 1993 por Charles Liang. La empresa diseña y fabrica hardware de servidores, incluyendo placas base, servidores, soluciones de almacenamiento de datos, sistemas GPU y otras tecnologías de computación. Con instalaciones de fabricación propias en los Países Bajos, EE. UU. y Taiwán, puede adaptar sus productos a las demandas específicas de diferentes mercados.

Super Micro emplea un enfoque modular para ofrecer soluciones personalizadas para centros de datos, servicios en la nube y clientes empresariales. La empresa salió a bolsa el 29 de marzo de 2007, cotizando en NASDAQ bajo el ticker SMCI.

Imagen con el nombre de la empresa Super Micro Computer, Inc.Principales fuentes de ingresos de Super Micro Computer, Inc.

Super Micro Computer genera ingresos de las siguientes fuentes:

- Server systems – el mayor segmento de ingresos, que incluye:

##. Rackmount servers – servidores de alto rendimiento diseñados para centros de datos, computación en la nube y cargas de trabajo de IA

##. GPU-optimised systems – servidores construidos para aplicaciones de inteligencia artificial (IA), aprendizaje automático y aprendizaje profundo

##. Blade and multi-module servers – soluciones de alta densidad para empresas y entornos hyperscale

- Data storage systems – este segmento incluye soluciones de almacenamiento all-flash e híbridas, así como arquitecturas de almacenamiento definido por software (SDS)

- Embedded and IoT systems – abarca ingresos de productos industriales y de computación perimetral, incluidos IoT y servidores de borde utilizados en ciudades inteligentes, automatización y procesamiento de datos en tiempo real. También incluye soluciones de computación industrial para salud, telecomunicaciones y manufactura

- Networking and power technologies – este segmento comprende:

##. High-performance networking equipment – conmutadores Ethernet, adaptadores de red e interconexiones para centros de datos

##. Power supply units (PSUs) and cooling systems – fuentes de alimentación modulares, eficientes y redundantes, junto con soluciones de refrigeración por aire y líquido

- Components and accessories – ingresos de componentes de hardware individuales, como placas base, chasis, procesadores, memoria, dispositivos de almacenamiento y aceleradores

El modelo de negocio de Super Micro se centra en sistemas de computación modulares y personalizables que atienden a empresas, proveedores de nube y la industria de inteligencia artificial.

Amenaza de exclusión de cotización para Super Micro Computer, Inc. en NASDAQ

Super Micro Computer enfrentó problemas graves relacionados con prácticas contables y de gobierno corporativo, lo que condujo a la amenaza de su exclusión de la bolsa NASDAQ. Entre 2014 y 2017, la empresa cometió infracciones en el reporte de ingresos y gastos, lo que provocó una investigación por parte de la Comisión de Bolsa y Valores de EE. UU. (SEC). En 2020, la SEC determinó que la compañía y su ex director financiero habían incurrido en violaciones contables, resultando en un acuerdo mediante el cual Super Micro aceptó pagar una multa de 17.50 millones USD.

En 2018, Super Micro fue retirada temporalmente de la cotización en NASDAQ debido a retrasos en la presentación de sus informes financieros. La empresa no logró publicar datos financieros actualizados durante casi dos años, lo que generó preocupación entre inversores y reguladores.

En 2024, la empresa volvió a estar en el centro de un escándalo tras la publicación de una investigación de Hindenburg Research. El informe alegaba que Super Micro estaba involucrada en prácticas contables cuestionables y tenía vínculos con proveedores controlados por familiares de su CEO. Estas acusaciones desataron una nueva ola de dudas sobre la transparencia de los informes financieros de la compañía.

Un golpe adicional llegó cuando Super Micro decidió retrasar la presentación de su informe anual del año fiscal 2024, lo que llevó a una advertencia por parte de NASDAQ sobre la posibilidad de exclusión de cotización. La situación empeoró en octubre de 2024 cuando la firma auditora Ernst & Young declinó continuar trabajando con Super Micro, citando problemas con controles internos, gobierno corporativo y posibles violaciones de prácticas contables. La salida del auditor exacerbó aún más las sospechas de los inversores, contribuyendo a una caída en el precio de las acciones de la compañía.

En respuesta a la crisis, el Consejo de Administración de Super Micro estableció un comité especial independiente para investigar las acusaciones formuladas por Ernst & Young y Hindenburg Research. En diciembre de 2024, el comité concluyó su investigación, afirmando que no había evidencia de fraude o mala conducta por parte de la dirección de la compañía. Posteriormente, NASDAQ otorgó a Super Micro una prórroga hasta febrero de 2025 para abordar sus infracciones y presentar todos los informes requeridos.

Super Micro evitó con éxito la exclusión de cotización presentando un plan de restauración de cumplimiento y nombrando a BDO USA como su nuevo auditor. NASDAQ concedió a la empresa una prórroga hasta el 25 de febrero de 2025 para presentar los informes 10-K y 10-Q correspondientes a los trimestres que terminaron el 30 de septiembre y el 31 de diciembre de 2024. La compañía presentó todos los documentos requeridos antes de la fecha límite del 25 de febrero, restaurando su cumplimiento con los requisitos de NASDAQ y manteniendo su cotización. Como resultado, la exclusión no se produjo, pero el episodio puso de relieve problemas serios en los procesos internos de la empresa y erosionó la confianza de los inversores.

Informe financiero del 2T de 2025 de Super Micro Computer, Inc.

El 25 de febrero, en medio de la amenaza de exclusión de cotización, Super Micro Computer publicó su informe financiero del 2T de 2025 para el trimestre que finalizó el 31 de diciembre de 2024. A continuación, las cifras clave:

- Revenue: 5.68 billion USD (+54%)

- Net profit: 320.59 million USD (+8%)

- Earnings per share: 0.51 USD (no change)

- Gross profit: 670.02 million USD (+18%)

Charles Liang, presidente y CEO de Super Micro, describió el 2T del AF2025 como relativamente sólido a pesar de los desafíos, destacando un aumento interanual de ingresos del 54%. Este crecimiento fue impulsado por la fuerte demanda de soluciones de IA tanto de clientes existentes como nuevos. Reconoció ciertos obstáculos, incluyendo presiones de flujo de caja y preocupaciones del mercado respecto al informe financiero retrasado. Liang identificó la transición de GPUs Nvidia Hopper a Blackwell como un factor clave de crecimiento, con una oferta que se espera aumente en el trimestre actual (3T AF2025).

El CFO David Weigand proporcionó más detalles, señalando que el margen bruto se situó aproximadamente en 11.9%, por debajo del 13.1% en el 1T AF2025, debido a cambios en la mezcla de productos y la base de clientes. Subrayó que las plataformas relacionadas con IA representaron más del 70% de los ingresos, reforzando la fuerte posición de la empresa en los mercados empresarial y de proveedores de nube.

Para el 3T del AF2025, que finaliza el 31 de marzo de 2025, la compañía proyectó ingresos en el rango de 5.00–6.00 mil millones USD, señalando un crecimiento continuado, aunque a un ritmo más moderado debido a la dinámica competitiva en el mercado de servidores de IA.

Charles Liang ha establecido un objetivo ambicioso de 40.00 mil millones USD en ingresos para inicios del AF2026, citando capacidad de producción infrautilizada en Malasia, EE. UU. y Taiwán. Subrayó el liderazgo de Super Micro en tecnología de refrigeración líquida directa (DLC), pronosticando que más del 30% de los nuevos centros de datos a nivel mundial adoptarán esta tecnología en 12 meses, posicionando a SMCI como un actor clave en esta transición. Liang también destacó planes para expandir las operaciones de fabricación en Europa, EE. UU. y Taiwán para satisfacer la creciente demanda, particularmente de soluciones de infraestructura de IA.

Informe del 3T del año fiscal 2025 de Super Micro Computer, Inc.

El 6 de mayo, Super Micro Computer publicó su informe financiero del 3T de 2025 para el trimestre que finalizó el 31 de marzo de 2025. A continuación, las cifras clave:

- Revenue: 4.60 billion USD (+19%)

- Net profit: 108.77 million USD (-73%)

- Earnings per share: 0.31 USD (-53%)

- Gross profit: 440.21 million USD (-27%)

- Gross margin: 9.6% (-590 bps)

Super Micro registró ingresos de 4.6 mil millones USD, ligeramente por encima de la previsión revisada pero aún por debajo de las expectativas de Wall Street, que habían sido impulsadas por la euforia de la IA a principios de este año. Las ganancias por acción ajustadas se situaron en 0.31 USD, también inferiores a las de trimestres anteriores, lo que sugiere que la fase de hipercrecimiento había comenzado a desacelerarse, al menos temporalmente. La dirección atribuyó el déficit a retrasos en pedidos de clientes e incertidumbres en la cadena de suministro.

Una fortaleza importante sigue siendo el motor a largo plazo de la adopción generalizada de infraestructura de IA. Super Micro está en el centro de esta tendencia, produciendo sistemas de servidores de alta densidad con refrigeración líquida que los clientes hyperscale compran activamente. Una asociación reciente con DataVolt demuestra que la compañía está expandiendo su presencia en Oriente Medio, donde se está produciendo un auge de centros de datos.

Financieramente, la empresa parece estable, con aproximadamente 1.4 mil millones USD en efectivo en su balance, aunque la deuda sigue siendo significativa – alrededor de 1.9 mil millones USD – y va en aumento. Además, gran parte del crecimiento de los ingresos en los últimos trimestres ha provenido de un segmento muy estrecho: servidores de IA. Si este mercado se enfría (por ejemplo, por saturación o mayor competencia de Dell, HPE y NVIDIA), ejercerá presión sobre los márgenes.

La guía de la compañía para el 4T de 2025 anticipa ingresos de 5.6–6.4 mil millones USD y ganancias por acción en el rango de 0.40–0.50 USD. Sin embargo, el pronóstico de ingresos para todo el año se redujo a 21.8–22.6 mil millones USD desde la estimación previa de 23.5–25.0 mil millones USD, citando retrasos en el gasto de clientes e incertidumbre económica.

Informe financiero del 4T de 2025 de Super Micro Computer, Inc.

El 5 de mayo, Super Micro Computer, Inc. publicó su informe financiero del 4T de 2025 para el periodo finalizado el 30 de junio de 2025. Los resultados financieros clave son los siguientes:

- Revenue: 5.76 billion USD (+7%)

- Net profit: 195.15 million USD (-34%)

- Earnings per share: 0.41 USD (-24%)

- Gross profit: 544.10 million USD (0%)

- Gross margin: 9.5% (-590 bps)

Los resultados del 4T de 2025 de Super Micro Computer, Inc. quedaron por debajo de las expectativas. Los ingresos alcanzaron 5.8 mil millones USD frente a previsiones de alrededor de 5.96 mil millones USD, reflejando principalmente cambios en los términos de contratos con clientes clave y retrasos en la entrega de componentes esenciales, incluidas GPUs de Nvidia. Las ganancias por acción no GAAP fueron de 0.41 USD, también por debajo de las expectativas del mercado. El margen bruto no GAAP disminuyó a 9.5%, continuando su tendencia a la baja en medio de costos crecientes, incluidos personal, impuestos y logística.

En el lado positivo, el flujo de caja operativo alcanzó 864 millones USD, lo que refleja una sólida conversión de ingresos en efectivo e indica una eficiencia operativa resistente. A pesar de los desafíos a corto plazo, la empresa mostró un fuerte crecimiento internacional: los ingresos en la región de Asia-Pacífico aumentaron un 91% interanual, en EMEA un 66%, mientras que el mercado de EE. UU. registró una caída del 33%.

La dirección reafirmó su enfoque estratégico en expandir la base de clientes hyperscale y de IA, apuntando a 6–8 clientes principales en el AF2026. La guía para el 1T del AF2026 proyecta ingresos en el rango de 6–7 mil millones USD y EPS no GAAP de 0.40–0.52 USD. Para todo el AF2026, la empresa espera ingresos de al menos 33 mil millones USD. Sin embargo, algunos analistas consideran este pronóstico excesivamente optimista, citando una competencia que se intensifica, márgenes en declive y dependencia de un número limitado de clientes clave.

Resultados financieros del 1T 2026 de Super Micro Computer, Inc.

El 5 de mayo, Super Micro Computer publicó sus resultados del 1T del año fiscal 2026 (4T del año calendario 2025), finalizado el 30 de junio de 2025. Las cifras clave son las siguientes:

- Ingresos: 5.02 mil millones de USD (–15%)

- Ingreso neto: 239.90 millones de USD (–50%)

- Ganancias por acción: 0.35 USD (–52%)

- Beneficio bruto: 474.45 millones de USD (–39%)

- Margen bruto: 9.5% (–360 pb)

Super Micro entregó un trimestre débil, incumpliendo las expectativas del mercado: ingresos de alrededor de 5.0 mil millones de USD y un EPS no-GAAP de 0.35 USD quedaron por debajo de los pronósticos de los analistas de aproximadamente 5.8–6.0 mil millones de USD en ingresos y alrededor de 0.46 USD en EPS.

En base no-GAAP, la rentabilidad cayó con fuerza interanual: el margen bruto disminuyó a 9.5% desde 13.1% un año antes, el ingreso neto ajustado se redujo a alrededor de 240 millones de USD, y el EPS no-GAAP cayó a 0.35 USD desde 0.73 USD. Los ingresos se contrajeron aproximadamente un 15% interanual y alrededor de un 13% trimestre a trimestre, mientras que el flujo de caja operativo fue negativo en aproximadamente –918 millones de USD debido a mayores inventarios y cuentas por cobrar. El balance muestra 4.2 mil millones de USD en efectivo y equivalentes de efectivo y alrededor de 4.8 mil millones de USD en deuda, lo que indica que la compañía pasó a una posición modesta de deuda neta.

La razón principal de las débiles cifras trimestrales fue el aplazamiento de entregas para varios grandes proyectos de IA a solicitud de los clientes, ya que esperaban nuevos sistemas basados en NVIDIA Blackwell y configuraciones actualizadas. Como resultado, parte de la cartera de pedidos existente no se reconoció en los ingresos reportados.

A pesar de ello, la dirección emitió una perspectiva agresiva: para el 2T del AF 2026, la compañía espera ingresos de 10–11 mil millones de USD y un EPS no-GAAP de 0.46–0.54 USD, lo que implica un aumento de casi el doble en las ventas trimestrales. Para el año fiscal completo 2026, Super Micro apunta a ingresos de al menos 36 mil millones de USD (frente a una estimación previa de alrededor de 33 mil millones de USD), respaldados por un libro de pedidos en rápido crecimiento, incluyendo más de 13 mil millones de USD en sistemas basados en NVIDIA Blackwell Ultra. La dirección también reafirmó su objetivo de crecimiento secuencial en cada trimestre del año.

Análisis fundamental de Super Micro Computer, Inc.

A continuación se muestra un análisis fundamental de SMCI basado en los resultados del 4T del año fiscal 2025:

- Liquidez y acceso a financiación: a fecha de 30 de septiembre de 2025, Super Micro mantenía 4.2 mil millones de USD en efectivo y equivalentes, con activos corrientes de 12.7 mil millones de USD y pasivos de 2.35 mil millones de USD – lo que da un ratio corriente alto de alrededor de 5.4× y un ratio rápido de aproximadamente 2.9×. Sin embargo, la estructura de activos se ha vuelto más arriesgada: los inventarios aumentaron a 5.73 mil millones de USD (+1.05 mil millones de USD trimestre a trimestre), mientras que las cuentas por cobrar aumentaron en 0.32 mil millones de USD. En otras palabras, parte del capital de la compañía ahora está inmovilizado en activos de trabajo en lugar de efectivo.

Super Micro utiliza una combinación de fondos propios y capital prestado: las líneas de crédito a corto plazo totalizaron 100.6 millones de USD, los préstamos a largo plazo 25.2 millones de USD y los bonos convertibles 4.65 mil millones de USD. En general, la liquidez sigue siendo adecuada, pero el efectivo disminuyó en casi 1 mil millones de USD durante el trimestre debido a un flujo de caja operativo negativo, lo que redujo el colchón financiero en comparación con periodos anteriores.

- Deuda y apalancamiento: la deuda total con intereses se situó en 4.78 mil millones de USD frente a 4.2 mil millones de USD en efectivo, lo que resultó en una deuda neta de alrededor de 0.58 mil millones de USD – la compañía ya no está en una posición de efectivo neto, pero sigue lejos de estar altamente apalancada. El ratio deuda/capital (debt-to-equity) es de alrededor de 0.7×, lo cual todavía se considera moderado.

La cobertura de intereses se mantiene cómoda: los gastos por intereses trimestrales fueron de alrededor de 24.9 millones de USD, mientras que el EBITDA ajustado alcanzó 335 millones de USD – lo que implica más de 13× de cobertura de intereses para el trimestre. El riesgo clave relacionado con la deuda no son los pagos actuales de intereses, sino el gran volumen de bonos convertibles, que eventualmente necesitarán ser refinanciados o convertidos en capital.

- Flujo de caja: el flujo de caja operativo (OCF) del trimestre fue negativo en alrededor de –918 millones de USD, en comparación con +409 millones de USD un año antes. Incluyendo un gasto de capital modesto (~32 millones de USD), el flujo de caja libre también fue de alrededor de –950 millones de USD. Es importante destacar que el beneficio no-GAAP se mantuvo positivo, lo que indica que el OCF negativo fue impulsado por un fuerte aumento del capital de trabajo en lugar de pérdidas operativas.

Las principales salidas de efectivo fueron un aumento de 1.09 mil millones de USD en inventarios y un aumento de 321 millones de USD en cuentas por cobrar, junto con una caída en cuentas por pagar y otros pasivos a corto plazo, parcialmente compensados por un aumento de 297 millones de USD en ingresos diferidos. Este patrón es típico de una empresa que acumula inventario para clientes importantes y traslada entregas al próximo trimestre. Sin embargo, una salida de efectivo tan grande (casi 1 mil millones de USD en tres meses) indica que, si los retrasos de envíos persisten o algún pedido se cancela, la liquidez podría verse bajo presión. No obstante, al cierre del trimestre, los niveles de efectivo se mantuvieron suficientes para cubrir esta brecha, y los pagos de intereses representaron solo una pequeña parte del flujo de caja total.

Análisis fundamental de SMCI – conclusión:

Desde la perspectiva de estabilidad financiera, Super Micro sigue siendo una compañía rentable con un balance sólido. Sin embargo, la calidad de esa estabilidad se ha debilitado en comparación con periodos anteriores. La dirección considera esto como un efecto temporal antes de envíos a gran escala de sistemas basados en NVIDIA Blackwell y otras soluciones de IA. Para el 2T del AF2026, la compañía prevé ingresos de 10–11 mil millones de USD y al menos 36 mil millones de USD para el año fiscal completo, lo que implica un fuerte crecimiento en los próximos trimestres y una posible recuperación del flujo de caja.

En esta etapa, el panorama fundamental de SMCI puede resumirse de la siguiente manera: la solvencia central y la capacidad de servicio de deuda siguen siendo fuertes, y el riesgo de dificultades financieras inmediatas es bajo, pero la resiliencia de la compañía se ha vuelto cada vez más dependiente de la ejecución exitosa de un ambicioso plan de crecimiento de infraestructura de IA. Las vulnerabilidades clave son la gran acumulación de inventarios, la exposición al ciclo de inversión en IA y las preocupaciones persistentes sobre controles internos.

Análisis de impulsores clave de crecimiento y riesgos para Super Micro Computer, Inc.

A continuación se muestran los múltiplos de valoración clave para Super Micro Computer, Inc. para el 1T del año fiscal 2026, calculados usando métricas no-GAAP a un precio de acción de 36 USD:

| Múltiplo | Lo que indica | Valor | Comentario |

|---|---|---|---|

| P/E (TTM) | El precio de 1 USD de beneficios de los últimos 12 meses | 17.5 | ⬤ Nivel moderado – por debajo de las primas típicas vistas en acciones destacadas de IA |

| P/S (TTM) | El precio de 1 USD de ingresos anuales | 1.1 | ⬤ Valoración muy conservadora basada en ingresos para una compañía de rápido crecimiento |

| EV/Sales (TTM) | Valor de empresa frente a ingresos, incluyendo la deuda | 1.1 | ⬤ Cerca de lo normal para un negocio centrado en hardware, sin señales de sobrecalentamiento |

| P/FCF (TTM) | El precio de 1 USD de flujo de caja libre | 15.6 | ⬤ No excepcionalmente barato, pero razonable para una compañía en modo de crecimiento |

| FCF Yield (TTM) | Rentabilidad del flujo de caja libre para los accionistas | 6.4% | ⬤ La acción ofrece una rentabilidad sólida sobre el flujo de caja libre |

| EV/EBITDA (TTM) | Valor de empresa frente a EBITDA | 14.8 | ⬤ Ligeramente por encima del rango normal clásico (10–12×) pero no excesivo |

| EV/EBIT (TTM) | Valor de empresa frente a beneficio operativo | 15.3 | ⬤ Moderadamente caro, pero aún razonable para una compañía con crecimiento sólido |

| P/B | Precio frente al valor contable | 3.7 | ⬤ La valoración de mercado se sitúa notablemente por encima del valor contable, aunque lejos de los extremos típicos de acciones puras de IA |

| NetDebt/EBITDA | Carga de deuda en relación con el EBITDA | 0.35 | ⬤ Deuda muy baja – el riesgo financiero relacionado con el apalancamiento sigue siendo mínimo |

| Interest Coverage (TTM) | Relación entre beneficio operativo y gasto por intereses | 27 | ⬤ Los gastos por intereses prácticamente no impactan la rentabilidad |

Análisis de valoración de Super Micro Computer, Inc. – conclusión

Al precio actual de la acción, Super Micro Computer parece estar valorada de manera justa. El mercado está valorando la compañía de forma moderada para un negocio centrado en hardware: su capitalización bursátil supera ligeramente los ingresos anuales, mientras que la rentabilidad del flujo de caja libre se mantiene por encima del nivel libre de riesgo.

Los principales riesgos se encuentran en la presión sobre los márgenes y el flujo de caja libre negativo derivado del aumento de inventarios y capital de trabajo. Si esto resulta ser temporal, el precio actual podría ser atractivo para inversores de largo plazo; si no, el margen de seguridad puede erosionarse rápidamente.

Previsiones de expertos sobre las acciones de Super Micro Computer, Inc.

- Barchart: 5 de 19 analistas calificaron las acciones de Super Micro Computer como Strong Buy, 3 como Moderate Buy, 7 como Hold, 1 como Sell y 3 como Strong Sell. La previsión superior es de 64 USD, y la inferior es de 15 USD.

- MarketBeat: 9 de 19 analistas asignaron a la acción una calificación de Buy, 7 recomendaron Hold y 3 aconsejaron Sell. La previsión superior es de 64 USD, y la inferior es de 34 USD.

- TipRanks: 5 de 12 analistas calificaron la acción como Buy, 5 como Hold y 2 como Sell. La previsión superior es de 63 USD, y la inferior es de 34 USD

- Stock Analysis: 5 de 17 expertos calificaron la acción como Strong Buy, 2 como Buy, 8 como Hold, 1 como Sell y 1 como Strong Sell. La previsión superior es de 70 USD, y la inferior es de 34 USD.

Previsión del precio de las acciones de Super Micro Computer, Inc. para 2026

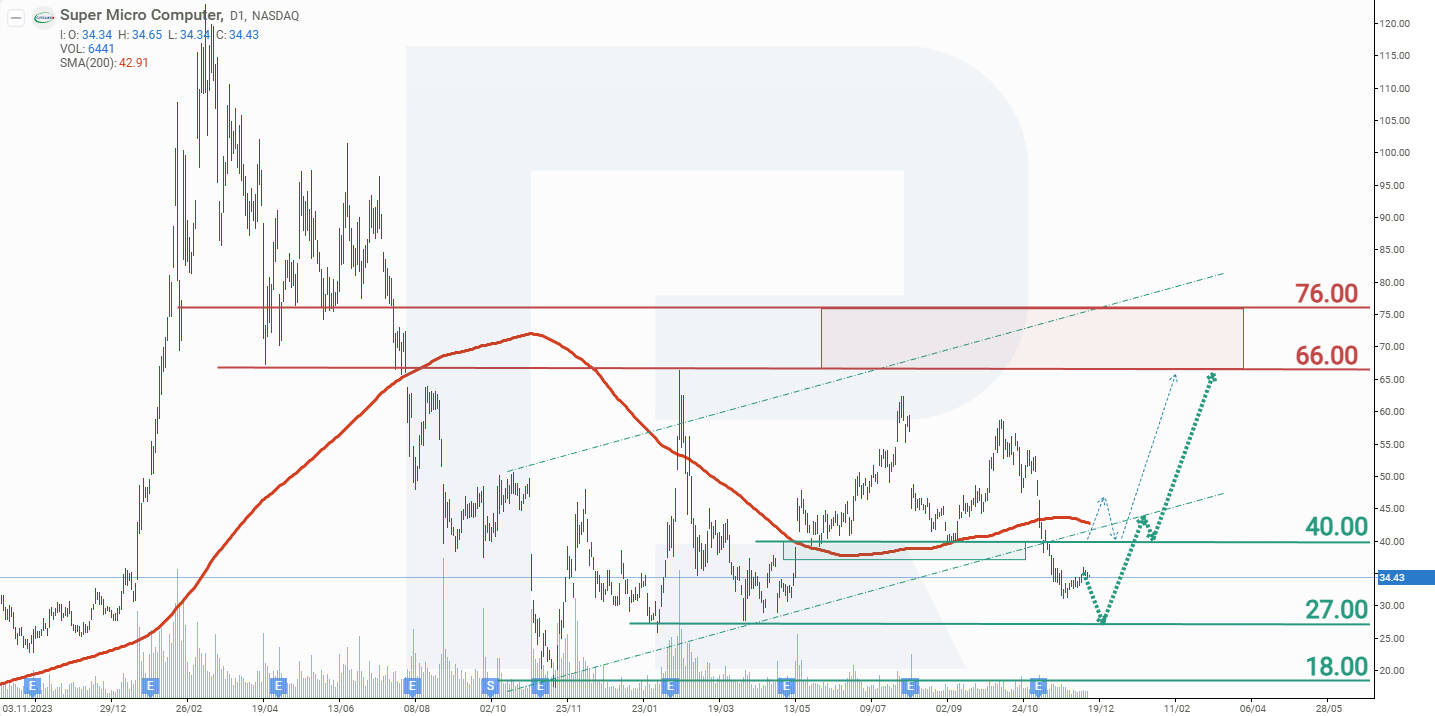

Tras una caída del 85% desde su máximo histórico, las acciones de Super Micro Computer aún no han establecido una tendencia alcista sostenida. La acción continúa cotizando dentro de un amplio rango de 27 USD a 60 USD, moviéndose ocasionalmente más allá de estos límites. Tras la publicación del informe trimestral, no ha habido cambios importantes – el precio de la acción ha ido derivando gradualmente hacia el nivel de soporte en 27 USD. Basándose en el desempeño actual del precio de las acciones de Super Micro Computer, los escenarios potenciales para 2026 son los siguientes:

El pronóstico del escenario base para las acciones de Super Micro Computer asume una prueba del soporte en 27 USD, seguida de un rebote hacia 66 USD.

El pronóstico alternativo para las acciones de Super Micro Computer debe considerarse si el precio rompe la resistencia cerca de 40 USD. En este escenario, la acción podría avanzar hacia 66 USD, y si ese nivel se supera, podría continuar subiendo hacia el siguiente objetivo en 76 USD.

Análisis y previsión de las acciones de Super Micro Computer, Inc. para 2026Riesgos de invertir en acciones de Super Micro Computer, Inc.

Invertir en las acciones de Super Micro Computer conlleva varios factores que podrían impactar negativamente los ingresos y las ganancias de la compañía, afectando en última instancia los rendimientos para los inversores:

- Accounting issues: SMCI tiene un historial de retrasos en la presentación de informes financieros, incluyendo reexpresiones y una multa de 17.50 millones de dólares estadounidenses impuesta por la SEC en 2020 por violaciones contables graves

- Dependence on major clients: una parte significativa de los ingresos de SMCI proviene de unos pocos clientes clave. Informes financieros recientes indican que uno de sus mayores clientes representó aproximadamente el 22% de los ingresos totales. Tal dependencia elevada plantea riesgos, especialmente si estos clientes reducen significativamente sus volúmenes de pedidos

- Increasing competition: el mercado de servidores de IA es cada vez más competitivo. Compañías como Dell Technologies (NYSE: DELL) y Wistron Corp. están desarrollando activamente soluciones similares, lo que podría llevar a una disminución de la cuota de mercado de SMCI y presionar sus márgenes de beneficio

- Stock sales by executives: recientes ventas de acciones a gran escala por parte del CEO y el CFO de SMCI han generado preocupaciones entre los inversores sobre las perspectivas futuras de la empresa

Aviso legal: Este artículo ha sido traducido con la ayuda de herramientas de IA. Si bien se ha hecho todo lo posible para preservar su significado original, pueden existir algunas inexactitudes u omisiones. En caso de duda, consulte la fuente original en inglés.

Los pronósticos de los mercados financieros son la opinión personal de sus autores. El análisis actual no es una guía de trading. RoboForex no se hace responsable de los resultados que puedan ocurrir por utilizar las recomendaciones presentadas.